OSTALI SEMINARSKI RADOVI - FINANSIJSKI MENADŽMENT - |

|||||||||||||||||||||||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||||||||||||||||||||||

PENZIONE ŠEME I PRIVATNI PENZIONI FONDOVI

Brz razvoj tržišta kapitala u razvijenim tržišnim ekonomijama u novijem

periodu značajno je uslovljen pojavom i razvojem novih tipova finansijskih

posrednika - penzijskih fondova.

Snažan rast kapitala ovih finansijskih institucija rezultat je promjene

preferencija građana kada je u pitanju ulaganje njihove finansijske štednje

i rezultirao je značajnim pozitivnim efektima na razvoj privrede i finansijskog

sistema. Efekti razvoja ovih institucija ogledaju se u porastu broja alternativa

za mobilizaciju i profitonosan plasman slobodnih novčanih sredstava, razvoja

tržišta hartija od vrijednosti i porasta konkurencije među finansijskim

institucijama, što je vodilo smanjenju troškova i povećanju efikasnosti

procesa finansijskog posredovanja.

Penzijski fondovi poslovnu politiku grade na mobilizaciji dugoročne i

ugovorne penzijske štednje zaposlenih i njenom plasmanu u hartije od vrijednosti

preduzeća i države. Kupovinom akcija od strane penzijskih fondova i ulaganjem

penzijske štednje na račune ovih fondova širi slojevi stanovništva postaju

indirektni suvlasnici u značajnom broju preduzeća čije su akcije sastavni

segment portfolia ovih fondova.

2. POJAM I OBLICI PENZIONOG OSIGURANJA

Svaki čovjek u svom životnom vijeku prolazi kroz tri faze. Prva faza

je period od rođenja do prve plate, u kojoj je izdržavan najčešće od članova

porodice. U drugoj fazi pojedinac ostvaruje dohodak kojim finansira svoje

troškove i troškove svoje porodice. Treća faza je životna dob u kojoj

pojedinac ima sve manje sposobnosti da zaradi vlastiti dohodak. Cilj svakog

pojedinca je da u toj završnoj životnoj dobi bude ekonomski obezbjeđen,

tj. da sebi i porodici obezbjedi određeni stepen ekonomske sigurnosti.

Mogućnost nedostatka sredstava za normalan život u starijoj životnoj dobi

bit je rizika penzionog osiguranja. Da bismo upravljali spomenutim rizikom

osnovna tehnika je zadržavanje - prikupljanje sredstava u zreloj životnoj

dobi potrebnih za podmirenje troškova u starijoj životnoj dobi.

Penziono osiguranje je institucionaliziran oblik štednje, gdje pojedinac

uplaćuje doprinose ili premije za vrijeme radnog vijeka, da bi po konačnom

prestanku radnog odnosa stekao pravo na penzione naknade. Dakle, penziono

osiguranje omogućava pojedincu da na osnovu uplata doprinosa i prinosa

na investirana sredstva doprinosa, odnosno plaćanja premija, poslije predviđenog

broja godina ima redovna periodična primanja. Periodična primanja su najčešće

mjesečna, tromjesečna, polugodišnja ili godišnja i nazivaju se penzije

ili penzione naknade.

Kako današnja populacija u prosjeku živi duže nego ijedna dosadašnja generacija

sve su veće potrebe za sredstvima u starijoj životnoj dobi. Javljaju se

i dodatni problemi kao npr. nadoknade za porodicu usljed prerane smrti

pojedinca ili njegove prijevremene smanjene radne sposobnosti.

Penziono osiguranje se može pojaviti u više oblika. Ti pojavni oblici

se dalje dijele na različite vrste penzionih sistema. U većini razvijenih

zemalja penzijske nadoknade mogu se ostvariti na tri načina:

a) Socijalnim osiguranjem tj. penzijskim osiguranjem u okviru socijalnog

osiguranja;

b) Penzijskim osiguranjem sponzoriranim od poslodavca kroz osnovne i dopunske

modele u koje se uključuju i zaposleni;

c) Indvidualnim penzijskim osiguranjem.

3. VRSTE PENZIONIH SISTEMA

U penzionom sistemu akumuliraju se velika novčana sredstva čija je osnovna

karekteristika dugoročnost. Upravljanje ovim sredstvima odvija se putem

penzionih fondova koji predstavljaju jedne od najznačajnijih institucionalnih

investitora na finansijskom tržištu. Osnovna podjela penzionih fondova/sistema/shema

je na:

a) Javne penzione fondove ili sisteme javnog (državnog)

penzionog osiguranja

b) Privatne penzione fondove ili sisteme privatnog penzionog

osiguranja

3.1. Javno penziono osiguranje

Gotovo da ne postoji država u svijetu u kojoj ne postoji neki od programa

javnog penzionog osiguranja. Procjenjuje se da je oko 40% zaposlenih i

oko 30% populacije starih u svijetu obuhvaćeno programima javnog penzionog

osiguranja. U starijim penzionim sistemima, programom javnog penzionog

osiguranja prvo su bili pokriveni zaposleni u državnoj administraciji.

U pojedinim zemljama, međutim, određene strukture stanovništva su i dalje

obuhvaćene posebnim javnim penzionim programima, kao što su zaposleni

u državnoj administraciji i vojsci, kao i zaposleni koji penziona prava

ostvaruju pod povoljnim uslovima u odnosu na opšte.

Apsolutno dominirajući princip u finansiranju penzijskih isplata je pay-as-you-go

princip, uz formiranje odgovarajućih rezervi kojima bi se obezbjedila

isplata ovih prava u narednih nekoliko mjeseci. Izvor prihoda predstavljaju

doprinosi iz zarada zaposlenih i poslodavaca, ili, što je najčešći slučaj,

i jednih i drugih. Međutim, kao i u sistemu socijalnog osiguranja, i u

slučaju sistema javnog penzionog osiguranja praktično je mali broj zemalja

kod kojih su tekući doprinosi dovoljna osnova za isplatu tekućih penzionih

prava. Država se pri tom javlja kao nužni intervent, bilo da to čini iz

opštih budžetskih prihoda ili iz nepopularnih izvora kao što su posebni

porezi na alkohol, duhan, benzin, luksuzna roba,itd.

Razlozi za intervenciju države u ovoj oblasti su sljedeći:

a) opadanje nataliteta i rast prosječne dužine života stanovništva;

b) rast komplementarnih izdataka, naročito onih po osnovu besplatne ili

beneficirane zdravstvene zaštite starih, što se u formi javnih rashoda

finansira od strane države;

c) relaksacija uslova za sticanje prava po osnovu penzijskog osiguranja;

d) liberalizacija uslova kod utvrđivanja penzijske osnove;

e) jačanje pregovaračke i političke moći sindikata i penzione populacije.

Investiciona politika javnih penzionih fondova strogo je regulisana zakonskom

regulativom i predmet je rigorozne kontrole nadležnih državnih institucija.

Eventualno formirani kapital se investira pod precizno definisanim uslovima,

izbor investicionih alternativa najčešće je relativno uzak, obuhvatajući

državne obveznice različitog spektra ročnosti, dok su klasični oblici

investiranja kapitala uglavnom rijetko dopušteni i uz strogo postavljene

uslove.

Prvo javno penziono osiguranje bilo je Bismarckovo (početkom posljednjeg

desetljeća 19. stoljeća) osiguranje zamišljeno kao vrsta socijalnog osiguranja

finansirano iz doprinosa na zaradu uz slab redistributivni karakter, ali

jaku vezu između doprinosa i koristi. Zatim su se u Velikoj Britaniji

razvila dva osnovna modela minimalističkog penzionog sistema:

a) Paušalne penzije

b) Penzije testirane u odnosu na imovinsko stanje

Paušalne penzije se isplaćuju svim penzionerima bez obzira na imovinsko

stanje dok je alternativa isplata penzije prema kriteriju visine prihoda

penzionera. U daljem razvoju sredinom 60-ih godina dvadesetog vijeka većina

zemalja zamijenila je univerzalne sisteme, za doprinosne penzione sisteme.

3.2. Privatno penziono osiguranje

Privatni penzioni sistemi predstavljaju planove u kojima posebno osnovane

institucije, neovisno od države, preuzimaju obaveze i isplaćuju penzione

naknade. U nekim zemljama djelomično ili u potpunosti čine zamjenu za

javne penzione sisteme s kojima postoje paralelno. Njima mogu upravljati

poslodavci, penziono društvo, ili neko treće pravno lice. Nešto kasnije,

u nastavku rada posebno ćemo se osvrnuti na privatne penzione fonodove.

Penzione sisteme dalje možemo podijeliti na:

a) „pay as you go“ penzione sisteme i

b) „fully funded“ ili „capitalized“ penzione sisteme.

3.3. „Pay as you go“ sistem

Penzioni sistem 'pay as you go' (tekući koncept ili sistem tekućeg finansiranja)

je takav sistem u kome se penzioni fondovi ne akumuliraju, tako da radnici,

poslodavci i vlada finansiraju penzionere obaveznim doprinosima i premijama.

Sredstva doprinosa populacije zaposlenih se u toku godine koriste za isplate

penzionih naknada u istoj godini. Sredstva doprinosa prikupljena u fond

se odmah kroz penzione naknade isplaćuju penzionerima.

Ovaj sistem funkcionira u zemljama gdje dominira mlađe stanovništvo kao

i u brzo rastućim ekonomijama. Trend starenja stanovništva uzrokuje povećanje

stope doprinosa, odnosno poskupljuje rad i podstiču evaziju (izbjegavanje

plaćanja doprinosa). Sve ovo dovodi do potrebe investiranja od strane

države. Zbog prisutnog deficita kod nekih zemalja država intervenira sredstvima

iz budžeta ili dodatnim porezima. Većina javnih penzionih sistema bazira

se na „pay as you go“ sistemu finansiranja, te je u većini zemalja u kojim

egzistira u krizi. Zbog toga su reforme ovih sistema nužne, i uglavnom

se odvijaju u tri osnovna pravca:

a) razvijanje fundiranih penzionih programa uz smanjenje utjecaja

javnog penzionog sistema;

b) korigiranje stope doprinosa, te godina potrebnih za odlazak u penziju

i indeksiranje penzionih naknada;

c) povećanje poreza u drugim oblastima koje će se koristiti za pokriće

rashoda javnog penzionog osiguranja.

3.4. „Fully funded“ sistem

Fully funded sistem (sistemom kapitalizovanih fondova ili sistemom akumulacije

kapitala ili sistemom kapitalnih fondova) kao osnovu za isplatu penzija

koristi akumulaciju sredstava. Sistem kapitalizacije podrazumijeva da

se uplaćeni doprinosi kapitalizuju i kao štednja za penzionerske dane

služe za finansiranje isplata penzijskih nadoknada čija visina zavisi

od uplaćenih doprinosa kao i visine prinosa na investirana sredstva doprinosa.

Pretežno mlađi preferiraju ovaj sistem jer su motivisani za izdvajanje

doprinosa i na taj način formiranja štednje. Sistem kapitalizacije najčešće

se primjenjuje kod privatnog osiguranja. Sistem kapitalizacije pretpostavlja

funkcioniranje finansijskog tržišta kako bi doprinosi mogli biti investirani

u različite vrijednosne papire.

Prinosi na investirana sredstva doprinosa povećavaju iznose penzionih

naknada, ali i daju poticaj razvoju privrede, jer se velika sredstva ulažu

u nove investicione projekte, što jača nacionalnu ekonomiju. Veoma važno

pitanje u većini zemalja jeste neminovna tranzicija „pay as you go“ sistema

u „fully funded“ sistem.

4. PRIVATNI PENZIONI FONDOVI

Postoje podaci o tome da je prva poslovna penzija isplaćena je 1269. godine.

Također se navodi da je prvi poslovni penzioni fond organiziran u Britaniji

1570. Godine, dok je prvo savremeno privatno penziono osiguranje bilo

organizirano u SAD-u 1900. godine.

Penzioni fondovi trebaju raspolagati aktivom čija je tržišna vrijednost

veća ili bar jednaka sadašnjoj vrijednosti svih budućih penzija zarađenih

uplaćenim doprinosima do trenutka posmatranja. Ukoliko se ispoštuje korištenje

adekvatne metode obračuna doprinosa i investicione politike koja će voditi

računa o sigurnosti i profitabilnosti plasmana, eventualne promjene odnosa

između broja zaposlenih i broja penzionera neće stvarati obaveze zaposlenim

jer su primanja penzionera u potpunosti pokrivena njihovim ranijim doprinosima.

Država se ne pojavljuje u ulozi garanta i sufinansijera, ali indirektno

svojom fiskalnom politikom potpomaže ove institucije. Doprinosi zaposlenih

kao i prihodi koji se po osnovu investiranja na finansijskom tržištu realizuju

od strane penzionih fondova, su najčešće oslobođeni oporezivanja. Na ovaj

način država direktno subvencionira ovaj vid štednje zaposlenih, suprostavljajući

ga drugim profitonosnijim i porezima opterećenim ulaganjima.

Koncept privatizacije penzionog sistema pojavio se u Čileu osamdesetih

godina dvadesetog vijeka i proširio na gotovo sve zemlje Latinske Amerike

i zemlje Jugoistočne Evrope. Suština privatizacije penzionog osiguranja

jeste u sakupljanju i kapitaliziranju doprinosa na individualnim štednim

računima kojim upravlja privatni penzioni fond, a prava iz penzionog osiguranja

direktno zavise od stanja na individualnom računu. Privatizacijom se smanjuje

ovisnost koja je prisutna u svim socijalnim državama te se jača individualna

odgovornost pojedinca za svoju budućnost.

Zagovornici privatizacije i individualizacije kao glavni argument navode

„novo vrijeme“, tj. vrijeme ubrzanog razvoja društva, ali i prosperiteta

pojedinca, koji adekvatno ekonomskoj poziciji u osnaženom globaliziranom

gospodarstvu može i mora u najvećoj mjeri sam iznijeti brigu za svoje

„stare dane“.

Privatno penziono osiguranje mora biti nadogradnja javnom penzionom sistemu

koji će očuvati princip opće solidarnosti. Sredstva koja se prikupe u

privatnom osiguranju trebaju se investirati u privredu i postati katalizator

ekonomskog razvoja. U zemljama u tranziciji veliki dio sredstava uloženih

u državne obveznice vraća se u prvi nivo penzionog sistema za isplatu

već ostvarenih penzionih naknada, a ne u privredni razvoj.

Preduvjeti za uspjeh privatnog penzionog sistema je razvijeno tržište

kapitala s razvijenim finansijskim institucijama i sposobnim administrativnim

kapacitetima. Navedeni preduvjeti predstavljaju izrazit problem za zemlje

u tranziciji koje provode reformu. BiH prihvata koncept reforme u pravcu

privatnog penzionog osiguranja zato što nema druge alternative. Postojeći

sistem je u neprelaznoj krizi, broj nezaposlenih je velik, evazija doprinosa

izražena, a trećeg rješenja nema.

4.1. Tipovi privatnih penzionih fondova

Penzioni fondovi, u zavisnosti od toga ko ih osniva, se mogu svrstati

u sljedeće kategorije:

a) penzijski fond jednog preduzeća;

b) penzijski fond više preduzeća;

c) penzijski fond koji sponzoriše osiguravajuća kompanija;

d) individualni penzijski plan.

Penzijski fond jednog preduzeća je karakterističan za velika preduzeća.

Uplaćeni doprinosi zaposlenih se ustupaju na administriranje posebnim

odjeljenjima koji obavljaju ove poslove kao što su banke ili osiguravajuće

kompanije. Rastuća je intencija da se ovi poslovi obavljaju unutar preduzeća

pri čemu preduzeće formira posebno investiciono odjeljenje koje posluje

u skladu sa politikom preduzeća, postojećim propisi-ma i posebnim aranžmanima

između sindikata i preduzeća. S ciljem da se zaposleni u određenoj djelatnosti

obuhvate jedinstvenim penzijskim osiguranjem, preduzeća se sve više udružuju

kod formiranja zajedničkih penzijskih osiguranja. Ovo bi obezbijedilo

zaposlenima veću mobilnost poslova, odnosno mogućnost promjene poslodavca

bez straha da će njihova penzijska zaštita biti ugrožena. Zajedničkim

penzionim fondovima upravljaju posebno formirani trustovi kojima upravljaju

sindikati i poslovodstva pojedinih preduzeća.

Većina malih i srednjih preduzeća penzijsku štednju zaposlenih prepušta

drugim institucijama na upravljanje zbog nemogućnosti samostalnog upravljanja.

Tako razlikujemo dva tipa ugovora sa osiguravajućom kompanijom:

Prvi tip ugovora omogućava preduzeću da kontinuirano kupuje polise osiguravajućih

kompanija, čime kupuje pravo na fiksnu i garantovanu mjesečnu penziju

zaposlenih nakon njihovog penzionisanja, koje su u međuvremenu deponovane

kod banke ili trust kompanije.

Drugi tip ugovora nalaže da preduzeće kupi polise u cjelosti u trenutku

penzionisanja svojih zaposlenika iz sredstava akumuliranih po osnovu njihovih

doprinosa i prihoda realizovanih njihovim interesovanjem.

Varijabilni anuiteti se najčešće nude u novije vrijeme zbog toga što bez

obzira na uplaćene doprinose, zaposlenici stiču pravo na prihod nakon

penzionisanja koji nije fiksan nego zavisi od ostvarenih rezultata osiguravajuće

kompanije na finansijskom tržištu u posmatranom periodu. Izbor između

fiksne ili varijabilne penzije zavisi od osiguranika, odnosno njegove

spremnosti da uvećani prihod plati i većom nesigurnošću. Osiguravajuće

kompanije su dužne da doprinose po osnovu fiksnih ili varijabilnih očekivanih

penzija vode na posebnim računima. Prva kategorija doprinosa obavezuje

osiguravajuću kompaniju da ih investira na oprezniji način (u obveznice

države i eventualno bonitetnijih korporacija), dok druga omogućava širi

prostor za investiranje u profitabilnije instrumente (akcije korporacija,

investicionih fondova,itd.).

Zog pada tražnje za tradicionalnim uslugama osiguravajućih kompanija došlo

je do pomjeranja ovih institucija ka drugim oblastima finansijskog posredovanja.

Sponzorišući formiranje penzionih fondova i upravljajući njihovim aktivama,

osiguravajuće kompanije predstavljaju rastućeg konkurenta drugim tipovima

finansijskih institucija.

U zemljama u tranziciji, zaposleni mogu u samostalnoj djelatnosti učestvovati

u programima socijalnog i penzijsko - invalidskog osiguranja. Kod razvijenih

zemalja to je moguće i kod privatnih penzijskih fondova.

Finansijske institucije koje posreduju u penzijskoj štednji često formiraju

mješovite fondove u namjeri da integrišu usitnjenu individualnu štednju

i tako ostvare ekonomiju obima. One su u mogućnosti da formiraju nekoliko

različitih mješovitih fondova, sa različitim investicionim ciljevima i

portfolio politikom. Sredstva jednog fonda mogu biti investirana samo

u akcije korporacija, drugog u obveznice korporacija i eventualno države,

trećeg u instrumente novčanog tržišta i slično. Za vlasnike penzijskih

računa ovo predstavlja značajnu pogodnost, obzirom da investiranjem u

akcije različitih fondova unutar finansijske institucije oni ostvaruju

i bolju diversifikaciju rizika. Akcije jednog fonda mogu uvijek biti zamjenjene

za akcije drugog fonda, dok se njihova tekuća vrijednost kontinuirano

objavljuje u finansijskoj štampi.

4.2. Organizacija i upravljanje privatnim penzionim fondovima

Privatni penzijski fondovi spadaju u manje regulisane finansijske institucije

čiji je cilj da se penzijska štednja zaštiti od neadekvatne upotrebe pojedinaca

i institucija i pospješi njen rast kroz adekvatno funkcionisanje penzijskih

fondova. U većini zemalja regulativa se svodi na rješavanje sljedećih

pitanja:

a) osnivački status;

b) upravljanje aktivom;

c) finansiranje;

d) pokrivenost zaposlenih i metod obračuna doprinosa.

4.3. Aktuelnosti i zanimljivosti

Privatni penzioni fondovi izgubili pet bilijuna dolara

Globalna finansijska kriza teško je pogodila privatne penzione fondove

širom svijeta. Prema podacima objavljenima u posljednjem izdanju OECD-ova

biltena o tržištu penzionih fondova, ukupna imovina privatnih penzionih

fondova u zemljama članicama te organizacije od januara do oktobra 2008.

godine smanjila se za približno pet bilijuna dolara.

Najviše su izgubili penzioni fondovi u Sjedinjenim Državama, čak 3300

milijardi dolara, zatim slijede fondovi u Velikoj Britaniji (300 milijardi)

i Australiji (200 milijardi). Kriza je posebno pogodila privatnepenzione

fondove koji su investirali u dionice više od trećine svoje ukupne imovine.

Pad vrijednosti imovine penzionih fondova posebno pogađa starije klijente

koji su pred penzijom, a klijenti su fondova koji su pretežito ulagali

u dionice. S druge pak strane mlađi klijenti nisu toliko pogođeni krizom

jer, dugoročno gledano, mogu profitirati od članstva u privatnim fondovima.

Gubici mirovinskih fondova najavljuju hitnu potrebu za reformom privatnih

mirovinskih sustava, smatra OECD. Naime, zbog financijske krize smanjili

su se očekivani prihodi i od investiranja u dionice, ali i od uplata klijenata

fondova. Očekivani prihodi od dioničkih investicija smanjili su se u prosjeku

za više od 10 posto, stvorivši gubitak do kraja oktobra od približno dva

bilijuna dolara. Stoga bi u osiguravanju odgovornog upravljanja penzionim

sredstvima milijuna ljudi ključnu ulogu trebala imati regulatorna i nadzorna

tijela, ali i političari, navodi se u biltenu OECD-a.

5. PENZIONI SISTEM U BOSNI I HERCEGOVINI

5.1. Historijski razvoj

Prvi oblici penzionog osiguranja na prostoru Bosne i Hercegovine pojavljuju

se krajem devetnaestog vijeka. Nakon Drugog svjetskog rata, 1946. godine

usvojen je Zakon o socijalnom osiguranju radnika, namještenika i službenika.

Za provedbu ovog Zakona formiran je Državni zavod za socijalno osiguranje.

Godine 1950. usvojen je Zakon o socijalnom osiguranju radnika, službenika

i njihovih porodica, te postavljeni temelji državnog socijalnog osiguranja.

„Donošenjem Uredbe o ustanovljavanju zavoda za socijalno osiguranje 1952.

godine započinje nova faza razvoja socijalnog osiguranja koju karakteriše

smanjenje uloge države u ovoj oblasti osiguranja i penošenje nadležnosti

na zavode za socijalno osiguranje. Definisanjem Zakona o penzijskom osiguranju,

decembra 1957. godine i Zakona o invalidskom osiguranju, decembra 1958.

godine, došlo je do razgranjavanja socijalnog osiguranja. Pored penzijskog

i socijalnog osiguranja Zakon o organizaciji i funkcioniranju socijalnog

osiguranja sadržao je i odredbe vezane za zdravstveno osiguranje.“

Posljednje izmjene zakonske regulative dešavaju se sa Zakonom o penzijskom

i invalidskom osiguranju iz 1998. godine. Ovaj Zakon predstavlja početak

izmjene penzijskog i invalidskog osiguranja u Bosni i Hercegovini. Spomenutim

Zakonom izvršeno je smanjenje prava u penzijskom i invalidskom osiguranju.

Značajno su reducirani uvjeti za odlazak u penziju. Granica je pomaknuta

sa 55 za žene i 60 za muškarce na 65 godina, bez obzira na spol osiguranika.

Izmijenjen je i osnov za obračun penzijske naknade. Smanjen je i procent

za utvrđivanje visine starosne penzione naknade, i to sa 85 % 2000. godine

na 75 % od 2005. godine. Izmjene prema spomenutom Zakonu su i ukidanje

određenih prava koja imaju socijalni karakter. Sve izmjene imale su cilj

da sistem penzionog i invalidskog osiguranja u Bosni i Hercegovini učine

finansijski održivim.

Posljednjih godina taj cilj je donekle i ispunjen, s obzirom na to da

su isplate penzionih naknada redovnije, a transferi iz budžeta namijenjeni

za pokrivanje deficita Zavoda za penziono i invalidsko osiguranje smanjeni.

Međutim, za ostvarenje dugoročne finansijske održivosti sistema potrebno

je provesti sveobuhvatniju reformu u dužem periodu, koja će obuhvatiti

uvođenje sistema na principu individualne kapitalizirane štednje, novih

oblika penzionog osiguranja, te dobrovoljno penziono osiguranje.

5.2. Institucionalni okvir penzionog sistema u BiH

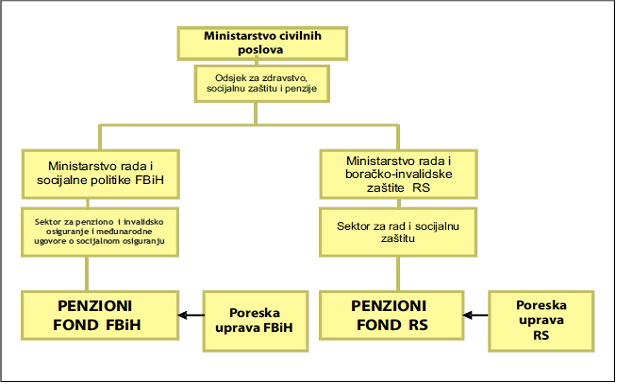

Penzioni sistem Bosne i Hercegovini trenutno je podijeljen na dva Zavoda penziono -invalidskog osiguranja. To su Federalni zavod i Zavod za penzijsko - invalidsko osiguranje Republike Srpske, što dodatno otežava funkcioniranje sistema, jer se nekadašnji osiguranici, a sada korisnici penzionih naknada dijele na dvije kategorije.

Izvor: Penziona reforma i sistemi u BiH (UNDP)

5.3. Finansiranje penzionog sistema u BiH

Penzioni sistemi su u smislu balansa između prihoda i rashoda stabilni.

Tekući rashodi se finansiraju iz tekućih prihoda te postoji izuzetno ograničeni

rezervni ili „interventni fond“ koji predstavlja od 2% do 8% godišnje.

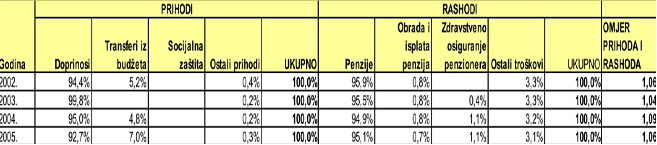

U Federaciji BiH doprinosi predstavljaju osnovni izvor prihoda (93-100%

ukupnih prihoda). To znači da trenutno zaposlene osobe finansiraju odnosno

osiguravaju održivost svih rashoda koji se odnose na penzije. Budžetski

transferi proteklih godina nisu prelazili 7.0% ukupnih prihodanamjenjenih

za penziono osiguranje. Isplate penzija predstavljaju gotovo cjelokupne

rashode u Federaciji BiH, jer na njih odlazi oko 95-96% ukupnih rashoda

namjenjenih penzionom osiguranju. Obrada i isplata penzija i drugi troškovi

iznose manje od 4%.

Prihodi i rashodi penzionog sistema u FBiH (%)

Izvor: Zavod PIO/MIO

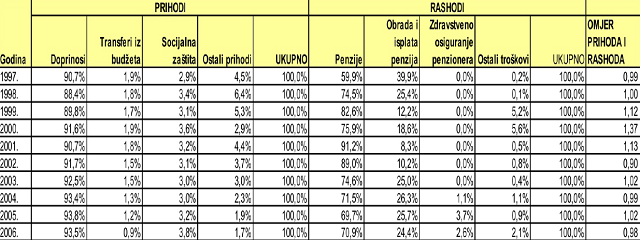

U Republici Srpskoj, doprinosi predstavljaju najdominantniji izvor prihoda ( oko 91-92% ukupnih prihoda). Transferi iz budžeta su se tokom posljednjih godina donekle povećali, ali i dalje iznose 5% ukupnih prihoda. Ostali su se prihodi smanjili sa oko 4,5% na 1,7% u 2006. godini. Važno je napomenuti da se zbog različitih računovodstvenih metoda, dio prihoda koji se dodjeljuje iz budžeta RS također prikazuje kao prihod od doprinosa. Penzije predstavljaju 95 % ukupnih rashoda penzionog osiguranja u RS. Potrebno je naglasiti da se računovodstvena metodologija koju primjenjuje Fond za penziono invalidsko osiguranje razlikuje od one koja se koristi u FBiH. Upravo zbog različitih računovodstvenih metoda , konsolidirani pregled prihoda i rashoda penzionog sistema na nivou BiH ne bi bio tačan. Možemo ipak reći da su ukupni rashodi penzionog sistema u BiH 2005. god iznosili preko 1.32 milijarde KM. Ovakav udio rashoda penzionog sistema je među najvišim u Evropi i regiji.

Prihodi i rashodi penzionog sistema u RS (%)

Izvor: Fond penzijsko invalidskogosiguranja

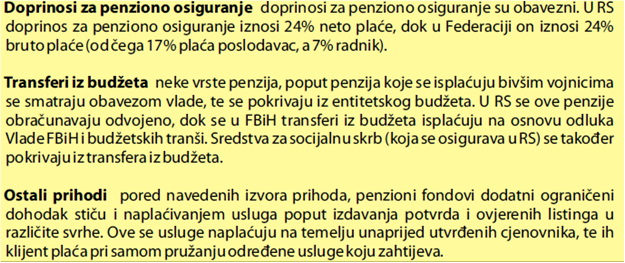

Prihodi penzionog sistema

Troškovi penzionog sistema

Izvor: Penziona reforma i sistemi u BiH (UNDP)

5.4. „Pay as you go“ sistem u BiH

U Bosni i Hercegovini trenutno u upotrebi je klasični distributivni ili

“pay as you go” sistem. Takav sistem, gdje aktivni radnici, poslodavci

i vlada, finansiraju penzione naknade obaveznim doprinosima, naslijeđen

je iz prethodnog društvenog uređenja. Ovakvim uređenjem penzionog sistema

stvorila se neka vrsta međugeneracijske obaveze, gdje aktivni radnici

finansiraju trenutno potrebne penzione naknade, nadajući se da će budući

aktivni radnici finansirati njihove vlastite penzije. „Penzioni sistem

u Bosni i Hercegovini trenutno nije ništa drugo nego velika protočna posuda.“

Nedostatak egzistiranja odnosa između premije osiguranja, tj. plaćenih

doprinosa i primljenih penzionih naknada, te nesigurnost i kompliciran

način izračuna penzione naknade, doveli su do toga da se doprinos shvati

kao porez. Javila se razlika između onoga što je uposlenik bio spreman

platiti, vođen očekivanim primanjima, i onog što je morao uložiti prema

zakonu. Takva razlika zapravo je neka vrsta nevidljivog poreza. Na taj

način “pay as you go” sistem s doprinosima shvaćenim kao porezom, uzrokuje

tri pojave koje direktno ugrožavaju ekonomiju Bosne i Hercegovine i to:

a) Zapošljavanje čini skupljim,

b) Smanjuje zaposlenost,

c) Smanjuje tekuće plaće.

Može se reći da postojeći penzioni sistem negativno utječe na zaposlenost, a znamo da je povećanje zaposlenosti jedan od osnovnih makroekonomskih ciljeva svake zemlje. Osim toga, sistem djeluje i na smanjenje tekućih plaća, što direktno smanjuje životni standard stanovništva, te usporava nacionalnu ekonomiju u cjelini. Značajno je spomenuti i činjenicu da “pay as you go” sistem destimulira štednju, a poznato je kakav pozitivan efekt štednja ima na razvoj nacionalne ekonomije u cjelini. Dobro bi bilo zapitati se gdje bi sve vlada mogla usmjeriti sredstva koja izdvaja u transfere za pokriće gubitaka sistema. Osim ovih učinaka, sistem djeluje negativno i u smislu socijalne komponente, jer je dio nezaposlenog stanovništva doveden na rub egzistencijalnog minimuma. Ovakav sistem je doveo do preraspodjele primanja između istih radnika, jer su neki bili na dobitku s povećanim penzijama, dok su drugi, koji su u penziju otišli u periodu od 1992. do 2000. godine, praktično opustošeni postojećim sistemom.

6. PENZIONI SISTEMI RAZVIJENIH ZEMALJA

6.1. Sjedinjene američke države

Penziono osiguranje u SAD - u segmentirano je u tri nivoa:

1. Državno socijalno osiguranje;

2. Penzioni programi finansirani od poslodavca;

3. Individulano programi penzionog osiguranja.

Penzioni sistem u SAD-u karakterističan je po iznimno razvijenom privatnom,

odnosno dobrovoljnom penzionom osiguranju. Sredstva za finansijsku sigurnost

u starijoj životnoj dobi većim dijelom obezbjeđuju se putem privatnog

penzionog osiguranja, dok se manji dio ostvaruje putem obaveznog socijalnog

osiguranja. Privatni penzioni planovi u SAD-u postoje od 1875. godine,

sa snažnim razvojem 40-ih godina dvadesetog vijeka, koji se nastavlja

i danas. Privatni penzioni fondovi imaju ogroman utjecaj na razvoj tržišta

kapitala u SAD-u, pa tako i na makroekonomska kretanja u SAD-u, ali i

na ukupna globalna ekonomska kretanja. Zbog takvog razvoja mnoge zemlje

svijeta su svoj penzioni sistem uskladile prema programu SADa.

Osnovni problem funkcioniranja penzionog sistema u SAD-u predstavljaju

demografska kretanja. Generalno, populacija u SAD-u postaje sve starija...

Interesantno je da je u SAD 1997. godine bilo 30-50.000 stogodišnjaka

prema demografskim podacima, a 1980-te ih je bilo 150.000.

„Nagovještava se da će penzioni sistem SAD-a doći u probleme već 2012.

godine, kada će penziona prava početi ostavrivati baby-boom generacija,

kao i 2029. godine, kada će prema nekim analizama sve rezerve biti utrošene

i kada će samo oko 75-76 % izdataka u vidu penzionih naknada pokrivati

prihodi socijalnog osiguranja.“

Zbog očekivanih problema penzioni sistem će neminovno pretrpjeti izmjene.Iz

mnoštva mišljenja izdvajaju se tri moguća rješenja za reformu penzionog

sistema u SAD-u.

Prvo rješenje jeste vezivanje penzionih naknada i rezultata investicionih

ulaganja doprinosa, u socijalnom osiguranju. To bi praktično značilo otvaranje

pojedinačnih računa osiguranika u obaveznom socijalnom osiguranju. Ipak,

ustaljeno je mišljenje da u socijalnom obaveznom osiguranju pojedinac

ne treba nositi rizik ulaganja već to treba činiti cjelokupno društvo

po principu solidarnosti.

Drugi model podržava ideju o otvaranju pojedinačnih računa u okviru socijalnog

osiguranja, gdje bi država finansirala manji a pojedinac veći dio penzionih

naknada.

Treće rješenje ne predlaže nikakve izmjene u socijalnom osiguranju već

samo iznalaženje novih načina za pokrivanje budžetskog deficita koji nastaje

iz ovog osnova.

Generalno, zaključak je da se način investiranja prikupljenih sredstava

mora mijenjati. Dakle, doprinose socijalnog osiguranja potrebno je umjesto

u državne vrijednosne papire investirati u profitabilnije vrijednosne

papire poput dionica, te odgovornost za ovaj vid ulaganja prebaciti na

osiguranike. Znači, rizik ulaganja nosio bi se individulano.

6.2. Njemačka

Njemačka je prva zemlja s obaveznim socijalnim osiguranjem koje je još

1883. godine uveo kancelar Otto von Bismarck. Posebnost kod ovog modela

jeste uključivanje osiguranja u slučaju bolesti. Danas je penziono osiguranje

u Njemačkoj organizirano kroz:

a) javni sistem obaveznog penzionog osiguranja i

b) sistem dobrovoljnog privatnog penzionog osiguranja.

Za razliku od SAD-a, u Njemačkoj je sistem organiziran u okviru državnog

obaveznog osiguranja. Tek trećina njemačkih preduzeća koja upošljavaju

gotovo polovinu radne snage nude zaposlenim privatno penziono osiguranje.

Ovakav odnos između obaveznog i dobrovoljnog penzionog osiguranja rezultat

je historijskih dešavanja u Republici Njemačkoj.

Naime, penzioni sistem u Njemačkoj je početkom 20-og vijeka bio organiziran

na principu kapitalizacije i doživio je krah. Prvi krah desio se 1923.

godine u periodu hiperinflacije, a zatim i u toku Drugog svjetskog rata.

Rezultat toga je uvođenje „pay as you go“ sistema 1957.godine koji se

primarno zadržao i do danas. Ipak, funkcioniranje ovoga sistema opterećeno

je demografskim problemima.

Njemačka je usljed ovakvih kretanja izvršila penzionu reformu 1992. godine,

kada je pojačana veza između zarada, odnosno uplata osiguranika tokom

rada i penzionih naknada. Uveden je bodovni sistem obračuna penzione naknade

koji je omogućio da se uplate nagrade naknadama. Usljed deficita sistema

i nedovoljnih uplata stope doprinosa su se sa 18,2 % 1996. godine, povećale

na 20,3 % u 1998. godini. Očekuje se povećanje stope doprinosa na 28 %

do 2015. godine.

Njemačka 1997. godine provodi novi paket reformi koji penzione naknade

definira kao 64 % prosječne plaće. Međutim, i dalje se vode rasprave o

prijedlogu da se penzione naknade ne vežu direktno za zarade zaposlenih,

te o vezivanju visine penzionih naknada i stope inflacije, što uravnotežuje

budžet, a oštećuje korisnike osiguranja. Također su žestoko napadnuti

prijedlozi o povećanju starosne granice za odlazak u penziju sa 65 na

68 godina starosti oba spola. Opterećenje sistemu predstavlja starosna

struktura stanovništva u Njemačkoj, za koju se predviđa da je rezultat

izuzetno dobre zdravstvene zaštite koja je produžila životni vijek stanovništva.

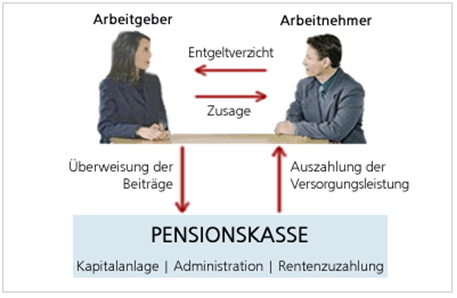

Izvor:www.diefirmenrente.de

Smatra se da će reforme penzionog sistema u Njemačkoj svoje efekte imati tek u 2015. godini. Ipak Njemačka, kao sinonim dobrog i velikodušno penzionog sistema, mora praviti zaokret. Svoj penzioni sistem planira usmjeriti ka jačanju dobrovoljnih oblika penzionog osiguranja, gdje svaki pojedinac obezbjeđuje sebi adekvatnu penzionu naknadu.

7. REFORME PENZIONOG SISTEMA – ČILE

Zemlje Latinske Amerike počele su reforme penzionog sistema osamdesetih

godina prošloga vijeka. U reformi je prednjačio Čile, koji je 1980. godine

počeo ne samo reformu penzionog sistema, nego cjelokupnu reformu javnog

sektora, odnosno čitave nacionalne ekonomije. Reforma se odvijala u pravcu

razvoja uspostavljanja privatnih penzionih fondova, što su i ostale zemlje,

poput Argentine, Perua, Bolivije, Meksika i Kolumbije, uradile desetak

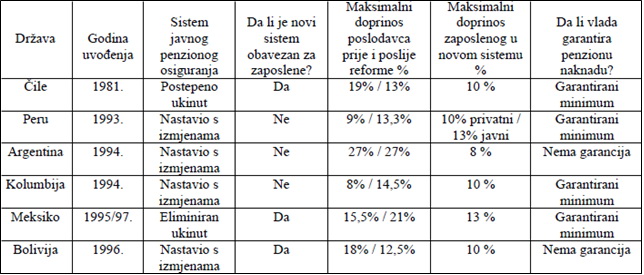

godina kasnije. U narednoj tabeli dat je pregled penzionih sistema zemalja

Latinske Amerike.

Penzioni planovi zemalja Latinske Amerike

Izvor: Hasan Prelić, magistarski rad: „Načini reforme penzionog sistema u Bosni i Hercegovini“ , Sarajevo, 2007. Godina, str.64.

Iskustva zemalja Latinske Amerike u reformskim procesima penzionog osiguranja iznimno su važna za našu zemlju kojoj reforma tek predstoji. Čileanska reforma bila je osnov za izradu modela reforme penzionih sistema u mnogim zemljama koje su reformi pristupile kasnije. Čile je u reformu penzionog sistema krenuo 1980. godine. Namjera je bila stvoriti sistem penzionog osiguranja kojim će upravljati privatne institucije na principu individualne kapitalizacije. Do 1980. godine funkcionirao je čisti “pay as you go” sistem međugeneracijske solidarnosti. Godine 1979. u Čileu su postojala 32 fonda socijalnog osiguranja u društvenom vlasništvu, udruženja zvana “Cajas”. Kako bi se podmirile rastuće potrebe, povećavani su državni transferi i u isto vrijeme smanjivane penzione naknade.

Uposleni nisu slobodno birali “Caju”, odnosno udruženje, pa je svaka

institucija imala svoje tržište te nije imala potrebe raditi na obezbjeđenju

kvalitetnije usluge. Tri najveća “Caja” okupljala su 90 % osiguranika.

U pravilu, udruženjima je slabo upravljano i samo su rijetki ostvarivali

viškove koji se nesretno investirani. Dodatni problem predstavljalo je

variranje nivoa penzionih naknada. Različite penzione naknade primale

su se u ovisnosti od pripadnosti „Caja“. Nedostatak indeksiranja doveo

je do široke fluktuacije penzionih naknada, te je 1960. maksimalna mjesečna

penziona naknada iznosila 8 mjesečnih plaća, a 1980. taj maksimum je iznosio

50 mjesečnih plaća. Došlo je do preraspodjele dohotka među radnicima iste

vrste, te su najsiromašniji radnici bili suočeni s diskriminacijom, odnosno

neki radnici su bili na dobitku, dok je druge sistem opustošio. Stoga

je penzioni sistem shvaćen kao neka vrsta poreza koji se masovno pokušavao

izbjeći.

Generalno posmatrano, reforma je podrazumijevala ukidanje javnog i uvođenje

privatnog penzijskog osiguranja. Novi sistem penzijskog osiguranja sastojao

se iz dva podsistema:

1. Podsistem javnog penzijskog osiguranja koji je redefiniran u odnosu

na prethodni sistem. Zaposlenima koji su već učestvovali u sistemu javnog

penzijskog osiguranja bile su ponuđene dvije mogućnosti: ili da ostanu

u okviru sistema javnog penzijskog osiguranja ili da do 1986. godine pređu

na privatni sistem penzijskog osiguranja.

2. Podsistem privatnog penzijskog osiguranja. Svi novozaposleni, tj. svi oni koji se prvi put zapošljavaju moraju biti uključeni u privatni sistem penzijskog osiguranja. Sva lica koja predstavljaju učesnike podsistema privatnog penzionog osiguranja imaju pojedinačne štedne račune na koje uplaćuju obavezne porezno oslobođene mjesečne doprinose u iznosu 10 % od zarada.

Osnovana je i institucija za normalizaciju socijalnog osiguranja INP,

čiji je zadatak bio upravljati posebnim fondom koji se formirao od državnih

doprinosa ili sredstava dobijenih prodajom pojedinih institucija (sredstva

privatizacije). Cilj je bio pokriti deficit nastao u starom sistemu javnog

socijalnog osiguranja. INP je također vršio isplate penzionih naknada

u novom penzionom sistemu po osnovu javnog penzionog osiguranja.

Gotovo 90 % zaposlenih je iz javnog prešlo u privatni sistem penzionog

osiguranja. Njima je vlada Čilea izdala posebne neprenosive obveznice

tzv. „obveznice priznanja“ koje su potvrđene ranijim uplatama doprinosa

u sistem javnog penzionog osiguranja. Dakle, zaposlenik je svoje doprinose

prenio iz javnog u novi sistem privatnog penzionog osiguranja. Vrijednost

obveznica utvrđivana je na osnovu visine zarada zaposlenog i dužine staža.

Tako se penziona naknada koju pojedinac prima nakon prestanka rada sastoji

iz dva dijela:

1. prvi dio po osnovu vrijednosti obveznica indeksiranih za stopu inflacije

uvećane za kamatu do trenutka isplate penzione naknade,

2. drugi dio po osnovu akumuliranih doprinosa u privatnom penzionom osiguranju uvećanim za prinos ostvaren investiranjem sredstava doprinosa.

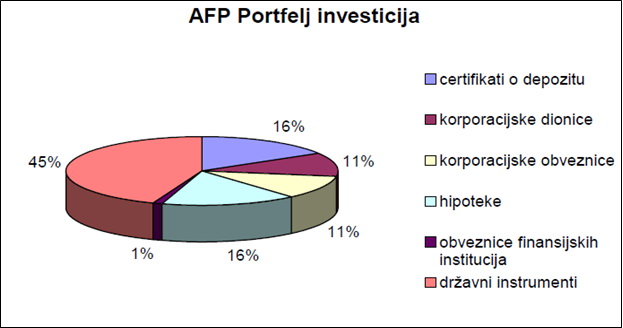

Uvođenjem sistema individualne kapitalizacije deset godina kasnije Čile je imao sljedeće pokazatelje. Godine 1990. u Čileu je djelovalo 14 AFP-ova (penzionih fondova). Upravljači ovim fondovima postali su najveći institucionalni investitori u Čileu. Doprinosi sakupljani u penzione fondove godišnje su rasli po stopi od 42 %. Prosječna stopa profitabilnosti AFP-ova u prethodnom periodu iznosila je 13 %, a cijenilo se da bi za ostvarenje ciljeva bila potrebna stopa od 4 % na godišnjem nivou.

Izvor: Hasan Prelić, magistarski rad: „Načini reforme penzionog sistema u Bosni i Hercegovini“ , Sarajevo, 2007. Godina, str.80.

Reforma je izrazito utjecala na razvoj tržišta kapitala. Aktivnosti AFP-ova

izmijenile su strukturu finansijskog tržišta u Čileu. Godine 1990. penzioni

fondovi su držali u portfelju više od polovine ulaganja u hipoteke i korporacijske

obveznice. Ukupna ulaganja penzionih fondova 1990. godine iznosila su

26,6 % bruto domaćeg proizvoda, što je u odnosu na 2,6 % u 1982. godini

izvanredan pomak. Također je reforma imala ogroman utjecaj na razvoj tržišta

polica životnog osiguranja, odnosno na prodaju planova doživotnih prihoda.

Poslodavci nemaju obavezu da uplaćuju porez na lične dohotke. U prelaznoj

fazi poslodavci su povećali zarade zaposlenih za 18 % a zaposleni su bili

obavezni uplaćivati 9,7 %, odnosno 3,7 % od zarada za životno i invalidsko

osiguranje kod privatnog osiguravača za obezbjeđenje porodične i invalidske

penzione naknade. Dodatni doprinos od 6 % u vezi je sa zdravstvenim osiguranjem

koje se po izboru uplaćujeprivatnoj ili državnoj kompaniji.

Može se reći da je reforma penzionog sistema u Čileu za kratko vrijeme

pokazala dobre rezultate. Ona je stabilizacijom socijalne situacije u

zemlji i učinkom na ekonomiju putem tržišta kapitala ostvarila zadane

ciljeve. Čileanska reforma penzionog sistema je primjer ostalim zemljama

koje se spremaju na reformu, budući da daje osnovnu smjernicu a to je

postepeni prelazak s javnog na privatni penzioni sistem.

ZAKLJUČAK

Do prije tridesetak godina u većini zemalja penzijski sistemi su funkcionisali

kao sistemi tekućeg finansiranja. Danas su globalni svjetski demografski

trendovi u opadanju, pa je sve manje radnika koji izdržavaju sve više

penzionera. Između doprinosa i penzija ne postoji ravnoteža što izaziva

dugove i stvara probleme vladama mnogih zemalja.

Sistemi tekućeg finansiranja imaju nedovoljne finansijske rezerve, a i

penzijska sredstva se loše investiraju i utaja je veoma visoka. Fiskalni

efekti ovakvog sistema su katastrofalni. Ako se uskoro ne reformiše, javni

penzijski sistemi u više zemalja EU, predstavljaće prijetnju konkurentnosti

privrede, javnim finansijama i povjerenju u javne penzijske sisteme.

Prednost privatnih penzionih fondova je to što su pravedni – ljudi dobijaju

onoliko koliko su i sami doprinijeli. Fiskalno, ove penzije su održive

u dugoročnom periodu i finansijski su zdrave. Pošto generišu dugoročne

finansijske uštede mogu podstaći ekonomski rast zemlje. Država i dalje

obezbjeđuje socijalnu sigurnost tekućim sistemom. Privatne penzije podrazumijevaju

pojedinačnu odgovornost, diverzifikaciju rizika, akumulaciju štednje i

kontinuirani nadzor države. Osnovni problem kod formiranja privatnih penzijskih

fondova je u finansiranje tranzicionih troškova, jer se moraju sačuvati

prava ljudi koji su već u penziji. Na početku dolazi do porasta deficita

u starom sistemu jer uplatioci doprinosa prebacuju dio svojih doprinosa

na individualne račune. Taj se deficit najčešće pokriva tekućim budžetom

ili pozajmljivanjem.

Posmatrajući ukupna kretanja u oblasti penzionog osiguranja, zaključuje

se da je sistem penzionog osiguranja generalno u krizi u gotovo svim dijelovima

svijeta. Generalno stanje penzionih sistema je bolje kod razvijenih zemalja,

dok je kod zemalja u tranziciji situacija zabrinjavajuća. U najvećem broju

ovih zemalja penzioni sistemi jedva da uspiju egzistirati. Kod razvijenih

zemalja problemi su uglavnom demografski, pa je stalno prisutan trend

pogoršanja odnosa između aktivnih osiguranika i penzionera. Osim problema

starenja stanovništva javlja se i problem nezaposlenosti, odnosno izdaci

za socijalno osiguranje se stalno povećavaju, dok se u isto vrijeme prihodi

po istom osnovu smanjuju. Predviđanja su da će u 2030. godini populacija

starija od 65 godina učestvovat sa 20 % u ukupnoj populaciji razvijenog

svijeta, što predstavlja udar na sve javne „pay as you go“ penzione sisteme.

Što se tiče naše države, smatra se da bi novi penzioni sistem trebao

biti kombinacija javnog i privatnog, stim da učešće u privatno upravljanom

penzionom osiguranju bude obavezno. Svakako kao primjer svima u reformi

ovog važnog socijalno – ekonomskog segmenta treba poslužiti Čileanska

priča o uspjehu.

LITERATURA

• „Penzije – Proba izdržljivosti sistema“, „Ekonomska politika“, br. 2338, 1997.

• „Službene novine Federacije BiH“, broj 29/98, 32/01, “Zakon o organizaciji mirovinskog i invalidskog osiguranja u Federaciji BiH” 1997.

• Dr. Tatjana Rakonjac - Antić, Dobrovoljno penzijsko osiguranje, (Aktuarska i finansijska analiza), Ekonomski fakultet, Beograd, 2004.

• Dr. Tatjana Rakonjac-Antić, Dobrovoljno penzijsko osiguranje, (Aktuarska i finansijska analiza), Ekonomski fakultet, Beograd, 2004.

• Grupa autora, Čileansko iskustvo, privatna rješenja javnih problema, Mate, Zagreb, 1996.

• Hasan Prelić, magistarski rad: Načini reforme penzionog sistema u Bosni i Hercegovini , Sarajevo, 2007.

• Izvještaj o penzionoj reformi u Bosni i Hercegovini: Prva procjena, Međunarodna organizacija rada 2009, Prvo izdanje

• James C. Van Horn, Finansijsko upravljanje i politika, Mate, Zagreb, IX. Izdanje

• James C. Van Horn, i J.M Wachowicz Jr., Osnove finansijskog menadžmenta, Mate, Zagreb, 2002.

• Penziona reforma i sistemi u BiH (UNDP)• http://www.poslovni.hr/103658.aspx

• www.diefirmenrente.de

preuzmi

seminarski rad u wordu » » »

Besplatni Seminarski Radovi