OSTALI SEMINARSKI RADOVI

IZ RAČUNOVODSTVA |

|||||||||||||||||||||||||||||||||||||||||||||||||||||

POJAM I ZNAČAJ POREZA NA DOHODAK

Porez predstavlja" finansijsku naplatu ili

drugi nametnutu obavezu, koju svaki pojedinac ili pravni entitet mora

plaćati državi ili funkcionalnom ekvivalentu državi (npr. plemena)."

Predstavljaju najvažnije i najizdašnije dijelove javnih prihoda.

Bitno je napomenuti da se radi o opštem, prinudnom i bez protivnaknade

davanju u novcu, koje se utvrđuje prema poreskoj snazi obaveznika, a

čija sredstva se koriste od strane države radi pokrića opštih potreba

i interesa i bez njih država ne bi mogla normalno da funkcioniše.

Postoje različite vrste poreza koji se mogu kvalifikovati prema različitim

kriterijama. Treba voditi računa o poreznoj snazi i drugim subjektivnim

okolnostima.

porezi se dijele na subjektivne (porez na dohodak pojedinca ili obitelji)

i objektivne (porez na neki dio imovine).

Porezni sistemi se razlikuju od zemlje do zemlje, no međutim postoji

nekoliko poreznih oblika, koji imaju presudnu ulogu u poreznim sistemima

svih zemalja, a to su:

- porez na dohodak,

- porez na dobit,

- porez na dodatu vrijednost,

- porez na promet i

- porez na imovinu.

2 POJAM I ZNAČAJ POREZA NA DOHODAK

Da bismo definisali porez na dohodak, moramo prvo objasniti

šta zapravo jeste dohodak.

Polazeći od teorijske definicije, fiskalnog stanovišta, dohodak se definiše

kao "zbir svih neto prihoda koje je poreski obveznik ostvario u

datom periodu (prihodi iz radnog odnosa - lična primanja, prihodi od

samostalne djelatnosti, prihodi od kamata i dividendi i dr.)"

Prihod predstavlja vrijednost realizovanih učinaka

(proizvoda i usluga) na tržištu. Riječ je o svakom povećanju

obaveznikovih sredstava bez obaveze naknadnog vraćanja.

Porez na dohodak predstavlja "vrstu poreza kojim se oporezuje dohodak

fizičkih i pravnih osoba i jedan je od najznačajnijih poreskih oblika

svake savremene države ".

Karakterišu ga finansijska izdašnost, elastičnost i predvidivost, pa

je pogodan za ostvarivanje mnogih ciljeva ekonomske i socijalne politike.

Prvi oblik poreza na dohodak uveden je u 18. vijeku kada je William

Pitt mlađi uveo cedularni oblik poreza na dohodak jer su mu trebala

sredstva zbog ratovanja Velike Britanije sa Francuskom.

Nakon prestanka ratne opasnosti on je ukinut, ali je kasnije u više

navrata bio ponovo uvođen. 1842. godine je poslednji put uveden u Engleskoj

i nakon toga je ostao sve do današnjih dana.

Porez na dohodak može biti progresivan,

degresivan i proprocionalan, u zavisnosti od propisa u državnom zakonodavstvu

i predstavlja važan poreski oblik.

2.1 Ciljevi i učinci poreza na dohodak

U savremenim poreskim sistemima porezu na dohodak ima zadatak da:

- posluži kao izdašan instrument prikupljanja prihoda u budžet,

- ispuni očekivanja na području politike redistribucije dohotka,

- posluži kao instrument konjukturne politike .

2.1.1 Porez na dohodak kao instrument fiskalne politike

Primjena poreza na dohodak omogućuje prilagođavanje ekonomskim prilikama

osoba od kojih se ubire i to putem progresivne tarife. Potrebno je odrediti

poresku sposobnost obveznika da iz ostvarenog dohotka izdvaja novčana

sredstva za potrebe države.

Jedno od mogućih ograničenja izdašnosti poreza na dohodak je u tome

što se njime ne smiju narušiti pretpostavke ostvarivanja poreza. Likvidnost

ovog poreza je mnogo veća, nego kod npr. poreza na imovinu ili nasljedstvo.

Visok stepen prilagodljivosti poreza na dohodak može također biti i

uzrok povećanog obima i vrste poslova, pa i troškova i na strani države

i na strani poreskog obveznika.

Finansijska izdašnost poreza na dohodak je ograničena na način da može

dovesti do smanjenja želje za ostvarivanjem dohotka iznad određene visine,

i mogu se praviti poređenja mogućeg ili realnog poreskog opterećenja

sa drugim obveznicima, koji po njegovom mišljenju ulažu znatnomanje

napora za sticanje dohotka.

2.1.2 Porez na dohodak kao instrument redistribucijske politike

Porez na dohodak je jedan od uspješnijih poreza pomoću kojeg se djelotvorno

može uticati na redistribucije neto dohotka.

Redistributivni efekat poreza na dohodak može se vidjeti u kompenzacijskoj

ulozi u odnosu na potrošne poreze. Poreski obveznici sa nižim dohocima

nose znatno veći teret, pa progresivnom porezu na dohodak je dodijeljena

zadaća postizanja proporcionalnosti poreskog opterećenja. U prilog redistribucijskoj

funkciji ide i argument da porezni obveznici koji raspolažu višom ekonomskom

snagom mogu više sredstava izdvojiti za štednju i na taj način nabaviti

više imovine. Također, imaju realnu šansu za sticanje uvećanog dohotka.

Raspodjela dohotka zasnovana

na načelu potreba, koriguje raspodjelu nastalu na osnovu djelovanja

tržišta i manifestuje se na području socijalne politike. I taj princip

zahtjeva da se BDP raspodijeli privatnim domaćinstvima prema potrebama

koje ima. Međutim, zbog subjektivne komponente, kao što je broj članova

porodice, samo država ili neka druga mjerodavna institucija može utvrditi

koje će i kolike individualne potrebe društvo priznati.

2.1.3 Porez na dohodak kao instrument konjukturne politike

Porez na dohodak treba biti izgrađen i prilagođen razvojnoj politici

primjenom aktivnog i pasivnog instrumentarija, a da pri tom ne utiče

negativno na politiku rasta i ciljeve koji se žele postići.

Pasivna fleksibilnost utiče

na to da se prihodi od poreza smanjuju pri padu dohotka, a pri povećavanju

dohotka povećavaju više nego proporcionalno. To znači da porez na dohodak

u privredi automatski djeluje stabilizirajuće.

2.2 Oblici poreza na dohodak

Osnovni oblici poreza na dohodak su:

- engleski (britanski) oblik poreza na dohodak,

- romanski oblik i

- germanski oblik poreza na dohodak

Kod engleskog tipa poreza na dohodak najprije se oporezuju primjenom proporcionalnog opšteg poreza na dohodak (income tax) pojedini dijelovi dohotka, a potom se dohoci koji prelaze utvrđeni iznos oporezuju primjenom dodatnog progresivnog poreza (surtax).

Income tax se ubire od porezu podložnih prihoda, cedula, koje su dijelom podijeljene na cases, s tim da se za cedule i cases primjenjuju posebne odredbe pri utvrđivanju oporezivog iznosa pojedinog prihoda.

Romanski oblik poreza na dohodak još se uvijek oslanja na cedule kao sastavni dio postupka oporezivanja dohotka.

Germanski tip poreza na dohodak odlikuje se time što se ukupni dohodak oporezuje primjenom jednog jedinstvenog progresivnog poreza na dohodak, s tim da se u obzir uzimaju lična svojstva poreznog obaveznika.

Porez na dohodak treba razlikovati od poreza na dobit, jer se prvim oporezuje ukupan prihod (većinom lični dohodak građana), dok se porezom na dobit oporezuju profiti preduzeća.

2.3 Elementi poreza na dohodak

Pri definisanju poreza na dohodak moramo objasniti sljedeće elemente :

- poreski obveznik,

- poreska osnovica,

- poreske olakšice i

- poreske stope

2.3.1 Poreski obveznik

U većini savremenih država poreskim obveznikom se smatra pojedinac

(fizičko lice), dok je u nekim poreskim sistemima to porodica, jer se

smatra da se na taj način vrši oporezivanje prema ekonomskoj snazi i

izbegava poreska evazija.

Kada se za poreskog obveznika uzme fizičko lice, važno je utvrditi principe

oporezivanja:

- princip neograničene poreske obaveze,

- teritorijalni princip i

- princip državljanstva.

Princip neograničene poreske obaveze u centar pažnje stavlja prebivalište. Prema ovom principu oporezuju se svi prihodi jednog lica koje ima prebivalište u zemlji, nezavisno od toga da li su prihodi ostvareni u zemlji ili inostranstvu, i nezavisno od državljanstva poreskog obveznika.

Teritorijalni princip podrazumijeva da poreska obaveza tereti samo prihode ostvarene u zemlji, pa su na plaćanje poreza obavezna i lica koja nemaju prebivalište u zemlji.

Princip državljanstva poreski tereti državljanina jedne zemlje koji ima prebivalište u drugoj zemlji tako što plaća na pojedine prihode ostvarene u inostranstvu porez zemalja čiji je državljanin.

2.3.2 Poreska osnovica

Poreska osnovica sa teorijskog aspekta shvaćena je kao dohodak svih

izvora i određena je vrstom prihoda, kao što su: plate, svi oblici naknada

koje imaju karakter ličnih primanja a vezani su za obavljanje poslovne

aktivnosti, dohoci od obavljanja poljoprivredne aktivnosti, dohoci od

samostalne djelatnosti svih oblika proizvodne i neproizvodne aktivnosti,

dohoci po osnovu zakupa imovine, porast vrijednosti imovine (kapitalni

dobici), kamate i dividende.

U zavisnosti od zakona, stopa poreza može se razlikovati od vrste dohotka.

Kapitalni dohoci mogu biti oporezovani kada se ostvare (pri prodaji

dionica) ili kada se upišu (kada im se tržišna vrijednost poveća).

U nekim zakonodavstvima, određene

vrste dohodaka mogu biti potpuno oslobođene ovog poreza, na primjer,

stipendije ili penzije, ili mogu biti oslobođene do određenog iznosa.

2.3.3 Poreska stopa

Stope poreza na dohodak su progresivne i imaju funkciju da bolje zahvate ekonomsku snagu obveznika i neutrališu regresivna dejstva posrednih poreza i da omogući ravnomjernu raspodjeluporeskog tereta među poreskim obveznicima.

Prednosti koje ima progresivno oporezivanje ogleda se u ostvarivanju socijalno-političkih ciljeva oporezivanja, budući da vrši značajnu redistribuciju dohotka i imovine poreskih obveznika. Ovakva vrsta poreskih stopa podstiče pojedinca na produktivniji rad, jer većim radom se želi kompezirati umanjenje dohotka plaćanjem poreza.

Međutim postoje i neki nedostaci progresivnih poreskih stopa. Prije svega, destimulativno djeluje na privrednu aktivnost poreskih obveznika jer višim stopama nagativno utiče na zalaganje na radu, veću produktivnost i slično.

2.3.4 Poreske olakšice

Poreske olakšice se sastoje od:

- poreskih odbitaka,

- poreskih izuzeća i

- odbitaka od poreske obaveze.

Poreski odbici najčešće obuhvataju: dobrotvorne priloge, troškove obrazovanja, doprinose penzionom osiguranju, premije životnog osiguranja, kamate na stambene kredite, izdatke za zdravstvene usluge i gubitke usljed nesreća i krađa.

Poreska izuzeća uvode se na osnovu broja članova porodice, uz različit sistem obračuna za izdržavane članove. Npr. prvo dijete koje je izdržavano, drugo dijete, izdržavani roditelji i slično.

Odbitak od poreske obaveze predstavlja poresko izuzeće pojedine stavke iz poreske osnovice, koja ne ulazi u obračun poreza. Najčešće je ovaj oblik vezan za razvoj određene privredne grane djelatnosti ili poreskog obaveznika. Time se vrši poresko izravnjavanje prije ubiranja prihoda.

2.4 Obilježja poreza na dohodak

Postoji nekoliko obilježja poreza na dohodak :

- izvor, osnovica i objekt poreza je sam dohodak;

- u svijetu ne postoji jedinstvena definicija dohotka;

- oporezuje se neto dohodak;

- oporezuje se stvarno ostvareni dohodak, a ne pretpostavljeni dohodak;

- oporezuje se neovisno od svrhe i trošenja dohotka i neovisno od izvora od kojeg je ostvaren;

- glavni predstavnik subjektivnog poreza;

- postojanje raznih poreznih olakšica i oslobođenja;

- skup porez za državu i poreznu administraciju.

Porez na dohodak je direktni porez. Primjenom progresivne stope nameće

se na oporezovani dohodak pojedinca. Zbog prilagodljivosti ovog poreza,

sposobnost plaćanja pojedinca i progresivnosti poreske stope, postiže

se pravednija raspodjela dohotka, što ovu vrstu poreza svrstava u važne

poreske oblike.

Porez na dobit ima sve elemente poreza na dohodak. Sličnost sa porezom

na dohodak pojavljuje se u slučajevima kada se raspoređena dobit preduzeća

usmjerava u dohodak dioničara.

2.5 Poreska skala

Porez na dohodak se plaća na prihode iz svih izvora, osim onih koji

su izuzeti Zakonom. Izvore prihoda čine prihodi ostvareni po osnovu:

ličnih primanja, samostalne djelatnosti, imovine i imovinskih prava,

kapitala i kapitalnih dobitaka.

Porez na dohodak se obračunava, u zavisnosti od oporezivog dohotka (razlika

između dohotka i priznatih rashoda koje je poreski obveznik imao pri

ostvarivanju i očuvanju tog dohotka), primjenom sljedeće poreske skale:

Na godišnjem nivou poreska skala izgleda ovako:

iznos oporezivog dohotka_________________ visina

poreza u eurima

do 785€ 0€

od 785€ do 2615€ 0€ + 15% na iznos preko 785€

od 2615€ do 4577€ 274€ + 19% na iznos preko 2615€

preko 4577€ 647€ + 23% na iznos preko 4577€

Na mjesečnom nivou poreska skala izgleda:

iznos oporezivog dohotka_________________ visina poreza u

eurima

do 65€ 0€

od 65€ do 218€ 0€ + 15% na iznos preko 65€

od 218€ do 381€ 23€ + 19% na iznos preko 218€

preko 381€ 54€ + 23% na iznos

preko 381€

2.6 Sistemi poreza na dohodak

Historijski posmatrano, mogu se uočiti tri različita pristupa oporezivanja dohotka građana. U savremenoj praksi i u većini razvijenih zemalja svijeta, u najvećoj primjeni je sistem globalnog poreza na dohodak .

Postoje sljedeći sistemi poreza na dohodak:

- cedularno oporezivanje,

- globalno oporezivanje i

- mješovito oporezivanje.

Cedularni sistem polazi od koncepta kojim se svaka vrsta obaveznikovih prihoda oporezuje posebnim porezom, čija je stopa proporcionalna. Cedularni porezi su objektivni, bitno je napomenuti da ne vode računa o ukupnoj ekonomskoj snazi obveznika, niti njegovim ličnim i porodičnim prilikama; njime se oporezuje određeni prihod, isključivo prema njegovim stvarnim svojstvima. Cedularni porezi su također i analitički, jer pogađaju samo jedan element poreskog događaja (samo pojedinačne vrste obveznikovih prihoda).

Ovaj sistem se koristi se i u Federaciji Bosne i Hercegovine, jer je postupak utvrđivanja poreske obveze relativno jednostavan, što je njegova najveća prednost. Ta prednost se ogleda u mogućnosti vođenja odgovarajuće fiskalne politike kroz primjenu različitih stopa na prihode.

Nedostaci cedularnog oporezivanja su ti što se ne dotiču ličnosti obveznika, njegovih porodičnih prilika ili njegovih drugih prihoda. Oni tako ne obezbjeđuju pravičnost pri oporezivanju. Drugi nedostatak se ogleda u slabijim dezinflatornim mogućnostima i nepostojanju automatskog stabilizacionog djelovanja na konjunkturna kretanja.

Globalni (sintetički) porez je zasnovan na konceptu po kojem sve prihode koje obveznikostvari u određenom periodu (najčešće kalendarskoj godini) treba oporezovati sveobuhvatnim porezom, čija je stopa progresivna. Za razliku od cedularnog, koji je objektivni, globalni porez na dohodak je subjektni porez. Globalni porez vodi računa o ukupnoj ekonomskoj snazi obveznika i o njegovim ličnim i porodičnim prilikama.

U Federaciji BiH su okviri ovog vida oporezivanja u pripremi, odnosno u fazi razmatranja u Parlamentu Federacije BiH.

Mješoviti sistem je kombinacija, koja se zasniva na cedularnom oporezivanju pojedinih prihoda tokom godine, praćena komplementarnom progresivnom stopom poreza, koji se po isteku godine primjenjuje na ukupan prihod (dohodak). Ovaj model oporezivanja dohotka naziva se još i romanskim tipom, jer je dugo primjenjivan u romanskim zemljama (Francuskoj, Belgiji, Španiji, Italiji i Portugalu), a i danas se primjenjuje u nekim zemljama Latinske Amerike. Varijanta tog sistema postojala je i u republikama bivše SFRJ.

Sistemi poreza na dohodak građana u praksi često kombinuju elemente koji su rezultat ekonomske teorije i elemente koji su posljedica društvenih normi. Elementi dva alternativna pristupa, globalnog i cedularnog, najčešće se prepliću pri oporezivanju dohotka građana.

2.7 Ekonomski aspekti poreskih pravičnosti

Pri dizajniranju poreskog sistema neophodno je analizirati osnovne

ekonomske aspekte predloženog nacrta. Ekonomisti i poreski stručnjaci

najviše pažnje posvećuju slJedećim aspektima poreskih pravičnosti: poreskoj

efikasnosti, troškovima administracije i troškovima poreskih obveznika,

poreskoj pravičnosti i poreskoj konkurentnosti

.

Poreska efikasnost se odnosi na teorijski pojam ekonomske Pareto efikasnosti.

Naplaćeni porezi predstavljaju vidljiv i opipljiv trošak privrednih

subjekata. Međutim, poreski sistemi također izazivaju promjene u ponašanju

poreskih obveznika koje nisu toliko vidljive, ali rezultuju gubitkom

ekonomske efikasnosti i suboptimalnom alokacijom privrednih resursa.

Kao prva aproksimacija, može se uzeti da poreski sistemi u principu

treba da se oslanjaju na što širu poresku osnovicu (sa što manje neoporezivih

izuzetaka) i da poreske stope budu ujednačene i umjerene kako bi se

minimizovali negativni uticaji na privrednu aktivnost.

Troškovi administracije i troškovi poreskih obveznika predstavljaju

rashode državnih organa koji su neophodni kako bi se pravilno administrirali

i sprovodili poreski zakoni. I ova stavka uključuje i sredstva poreskih

obveznika pri ispunjavanju zakonski propisanih obaveza - troškovi vođenja

poreskog knjigovodstva, popunjavanja poreskih prijava, uplate poreza.

Poželjno je da troškovi administracije i poreskih obveznika budu što

manji, kako bi se što manje ekonomskih resursa preusmeravalo iz privrednih

aktivnosti na ispunjavanje administrativnih i zakonskih normi.

Poreska pravičnost oslikava društveni konsenzus da pojedinci u društvu

treba da plaćaju porez u skladu sa svojim mogućnostima (ability-to-pay

princip). Najčešće se ostvareni prihod uzima kao pokazatelj platežne

moći poreskih obveznika. Razlikujemo dvije dimenzije poreske pravičnosti:

- Horizontalna pravičnost ukazuje da bi pojedinci sa istim ili sličnim nivoom prihoda trebalo da plaćaju približno isti iznos poreza - bez obzira na način na koji su prihodi ostvareni. Ovaj princip sugeriše da bi različite kategorije prihoda trebalo da budu podložne istom poreskom tretmanu.

- Vertikalna pravičnost govori da bi u društvu trebalo da postoji određen stepen socijalne pravičnosti i preraspodele dohotka putem progresivnog oporezivanja) - koje podrazumijeva veće poreske stope za pojedince sa većim ostvarenim prihodima.

Važno je primjetiti da je horizontalna pravičnost u značajnoj mjeri posljedica ekonomske teorije i u skladu je sa minimizacijom Pareto gubitaka putem ujednačenih poreskih stopa. Međutim, progresivno oporezivanje koje implicira vertikalna pravičnost nije rezultat ekonomske teorije već društvenih normi, koje propisuju da bi bogatiji slojevi društva trebalo da budu podložni višim poreskim stopama. Na taj način, pojedinci koji ostvaruju veće prihode i profitiraju od postojećeg stanja u društvu subvencionišu siromašnije slojeve društva, čime se umanjuju socijalne razlike i sprečavaju društvene napetosti.

Poreska konkurentnost postaje sve važniji aspekt svih poreskih sistema, zbog ubrzanog trenda globalizacije svjetskih tržišta i regionalnih integracija.

Za malu, otvorenu ekonomiju kao što je BiH, koja sve više pristupa regionalnim integracijama, veoma je bitno da li će pojedine poreske odredbe povećati ili smanjiti njenu regionalnu konkurentnost.

U teoriji i praksi su se pojavili sledeći alternativni pristupi u oporezivanju dohotka fizičkih lica:

- dualni porez na dohodak,

- proporcionalni porez na dohodak (flat tax)

- negativni porez na dohodak (negative income tax).

Kako bi očuvale konkurentnost svojih poreskih sistema, ali i zadržale određen stepen vertikalne pravičnosti, nordijske zemlje (Danska, Norveška, Finska, Švedska) su devedesetih godina uvele dualni sistem poreza na dohodak - koji eksplicitno zasebno oporezuje prihode od kapitala i prihode od rada. Prihodi od kapitala (kamate, dividende, kapitalne dobiti) podložni su proporcionalnom oporezivanju po jedinstvenoj i umjerenoj poreskoj stopi kako bi se destimulisao odliv kapitala. Prihodi od rada (zaposlenje, samostalna delatnost, penzije) oporezuju se višim i progresivnim poreskim stopama.

S obzirom na to da zarade u svim zemljama čine najveći dio oporezivog dohotka građana, progresivnim oporezivanjem prihoda od rada može se postići značajan stepen preraspodjele dohotka u društvu.

Poseban poreski tretman za prihode od kapitala i prihode od rada omogućava jednostavniji dizajn poreskog sistema sa više cedularnih elemenata i značajniju naplatu poreza po odbitku.

Najnoviji trend u oporezivanju dohotka jesu sistemi jedinstvene poreske stope (Flat-rate) koje su implementirale zemlje poput Slovačke, Rusije, Estonije ili Letonije. Sistemi jedinstvene poreske stope predstavljaju (progresivne) globalne sisteme s relativno visokim neoporezivim godišnjim cenzusom i jedinstvenom poreskom stopom za prihode iznad neoporezivog cenzusa. Ovi sistemi su eliminisali značajan broj "socijalnih poreskih programa" prisutnih u tradicionalnim globalnim sistemima i preusmerili sprovođenje socijalne politike na stranu budžetskih rashoda. Jednostavan oblik sistema jedinstvene stope predstavlja primamljivo rešenje za zemlje poput Rusije ili Slovačke, koje su imale veoma komplikovane globalne sisteme koje je u praksi bilo teško sprovoditi. Studije o inicijalnim efektima prelaska sa globalnih na sisteme jedinstvene stope, govore o značajnom smanjenju obima poreskih utaja i porastu fiskalnih prihoda.

Možemo primjetiti da u modernom ekonomskom okruženju 21. vijeka sve više aspekata globalnih sistema postaje neadekvatno i neprimenljivo. Prije svega, mobilnost kapitala onemogućava da se prihodi od kapitala u praksi oporezuju visokim stopama. Takođe, regionalne integracije i globalna konkurencija ograničavaju značajniju progresivnost pri oporezivanju zarada.

Predmet oporezivanja je dohodak (zbir prihoda ostvarenih u toku kalendarske godine, umanjen za troškove povezane sa ostvarivanjem dohotka). Oporezivi dohodak je manji od zbira prihoda po osnovu: troškova vezanih za ostvarenje dohotka, izuzimanja određenih prihoda od oporezivanja ostalih oslobađanja i olakšica .

U okviru poreskog sistema oporezuju se slijedeći prihodi:

- zarade,

- prihodi od samostalne delatnosti,

- prihodi od autorskih prava, intelektualne svojine i sl.,

- prihodi od poljoprivrede i šumarstva,

- prihodi od kapitala,

- prihodi od nepokretnosti,

- kapitalni dobici i

- ostali prihodi.

Brojne vrste prihoda uglavnom socijalnog i humanitarnog karaktera (npr. socijalna pomoć, penzije i invalidnine, otpremnine, učeničke i studentske stipendije, premije i regresi za poljoprivredu i dr.) izuzete su od oporezivanja.

3.1.1 Porez na zarade

Zarada čini preko 80% oporezivih prihoda fizičkih lica u Srbiji. Porez na zarade učestvuje sa oko 77% u prihodima od poreza na dohodak. Poreski obveznik je fizičko lice koje ostvaruje zaradu, a poslodavac je poreski platac. Poreska osnovica je bruto zarada i druga lična primanja iz radnog odnosa umanjeni za neoporezivi iznos. Neoporezivi minimum u 2010. iznosi oko 6.554 hiljada dinara. Poreska stopa - proporcionalna i iznosi 12%. Poreska oslobađanja su relativno brojna, ali nisu bilansno značajna (prevoz do posla, dnevnice, smeštaj na službenom putu, premije dobrovoljnog penzijskog osiguranja do određenog limita i dr.)

3.1.2 Porez na prihode od samostalne djelatnosti

Predmet oporezivanja prihod ostvaren pružanjem profesionalnih usluga kao i od drugih delatnosti, koji nije oporezovan po drugom osnovu. Poreski obveznik je preduzetnik (npr. frizeri, advokati...). Poreska osnovica - oporeziva dobit koja se utvrđuje u skladu za Zakonom o porezu na dobit (preduzetnici koji vode dvojno knjigovodstavu) ili Zakonom o porezu na dohodak građana (preduzetnici koji vode prosto knjigovodstvo). Poreska stopa iznosi 10%. Poreske olakšice se odobravaju na način definisan Zakonom o porezu na dobit . Porez na prihode od samostalne delatnosti ima mogućnost paušalnog oporezivanja za lica koja nisu u stanju da vode poslovne knjige ili bi im vođenje knjiga otežalo obavljanje djelatnosti

3.1.3 Porez na kapitalne dobitke

Predmet oporezivanja je kapitalni dobitak koji se definiše kao razlika između prodajne i revalorizovane nabavne cijene oporezuje se realizovani dobitak prilikom prodaje

- prava vlasništva nad nekretninama,

- udjela i vlasničkih hartija od vrijednosti i dr.

Poreska osnovica je pozitivna razlika između prodajne cijene i revalorizovane nabavne cijene. Prodajna cijena je ugovorene cijena ili cijena koju odredi poreski organ (ako je ugovorena cijena manja od tržišne). Poreska stopa iznosi 10%. Mogućnost prebijanja kapitalnih dobitaka i kapitalnih gubitaka, kao i prenošenje gubitaka u naredni period (do pet godina). Poresko oslobađanje pri prodaji nekretnina, ako poreski obveznik ostvareni prihod iskoristi za rešavanje stambenog pitanja (sopstvenog ili članova porodice).

3.1.4 Godišnji porez na dohodak građana

Poreska osnovica - razlika između dohotka za oporezivanje i ličnih odbitaka:

- za poreskog obveznika u iznos od 40% od prosečne godišnje zarade u Srbiji i

- za svako izdržavano lice u iznosu 15% od prosečne godišnje zarade u Srbiji. Navedeni odbici mogu da iznose najviše 50% dohotka za oporezivanje.

Poreske stope su progresivne i iznose:

- 10% - do nivoa šestostruke prosečne godišnje zarade, odnosno 15% na iznos preko šestostruke prosečne godišnje zarade

- 10% do nivoa osmostruke prosječne godišnje zarade, odnosno 15% na

iznos preko osmostruke prosječne godišnje zarade (za rezidente strance

i rezidente građane Srbije upućene na rad u inostranstvo)

Za povećanje najviših poreznih stopa uglavnom su se odlučile razvijene

zemlje Europe. Stopu poreza na dohodak najviše je povećala Velika Britanija,

za čak 10 %, sa 40 na 50 posto, a slijedi je Norveška s rastom najviše

stope sa 40 na 47,8 posto.

Zemlje naše regije uglavnom su ostale pri istim stopama u odnosu na prošlu godinu. Međutim, zemlje u kojima je lična potrošnja izrazito pala i koje su prošle godine uvele različite oblike poreza solidarnosti u ovoj su godini odlučile sniziti stopu poreza na najviše dohotke. Takvi trendovi zabilježeni su u Mađarskoj, gdje je stopa spuštena sa 36 na 32%, i u Hrvatskoj.

S obzirom na to da je lična potrošnja kao najznačajnija stavka BDP-a prošle godine pala pod pritiskom nepovoljnih kretanja na tržištu rada i uvođenja takozvanog kriznog poreza, koji je uglavnom imao nepovoljan psihološki efekt, Hrvatska Vlada se odlučila na reformu poreznih stopa i razreda pa je tako najviša stopa smanjena sa 45 na 40%.

Unatoč smanjenju Hrvatska i dalje među zemljama regije ima najvišu stopu poreza na dohodak, osim Slovenije, čija je najviša stopa tek za jedan postotni bod veća. Za primjer Češka ima jedinstvenu stopu poreza na dohodak od 15 posto, a Bugarska od svega 10 posto (pri čemu ne postoji neoporezivi dio dohotka).

Porez na dohodak u Bosni i Hercegovini je regulisan entitetskim zakonima o porezu na dohodak. U Republici Srpskoj na snazi je Zakon o porezu na dohodak, kojim su propisane stope od 10% i 15%.

U Federaciji BiH usvojen je Zakon o porezu na dohodak sa jedinstvenom stopom od 10%, a primjenjuje se od 1. januara 2009. Usvajanje jedinstvenog zakona o porezu na dohodak predstavlja korak ka harmonizaciji direktnih poreza u BiH kojim se eliminiše porezna konkurencija između kantona u Federaciji.

Karakteristike Zakona o porezu na dohodak u FBiH su:

- Jedinstvena stopa poreza od 10%

- Lični odbitak od 300 KM mjesečno (od ukupnog mjesečnog neto dohotka se odbija 300 KM a ostatak se oporezuje)

- Dodatni odbici za svakog izdržavanog člana porodice (supružnik, djeca, članovi uže porodice po pravoj liniji (otac, majka, djed, nena, unučad))

Porez se obračunava i uplaćuje u trenutku isplate plaće (dohotka), a na kraju godine se podnosi poreska prijava. Ukoliko je osoba u toku godine uplatila više poreza nego što je prikazano u poreskoj prijavi, stječe pravo na povrat. Porezu ne podliježu stipendije, penzije, dohoci porodica šehida i poginulih boraca, invalida, socijalnih davanja, pomoći i slično.

Oporezivanje ostalih oblika dohotka do sada je bilo riješeno je na sljedeći način:

- porez na prihod od imovine i imovine i imovinskih prava (svi kantoni, osim TK),

- porez na prihod od autorskih prava, patenata i tehničkih unapređenja (svi kantoni, osim TK),

- porez na dobitke od igara na sreću (svi kantoni) i

- porez na prihod od poljoprivredne djelatnosti (svi kantoni osim Tuzlanskog i Posavskog).

5.1 Reforma poreza na dohodak

Reforma poreza na dohodak desila se u vrijeme kada je Republika Srpska

već okončala reformu oporezivanja dobiti i dohotka. I pored velikih

sličnosti zakonskih rješenja u FBiH i postojećih u RS, postoje i značajne

razlike. U nastavku ćemo ih nabrojati

Iako je reforma poreza na dohodak zapravo unifikacija oporezivanja,

propuštena je prilika da se progresivnim oporezivanjem dohotka bogatijih

slojeva stanovništva kompenziraju regresivni efekti jedinstvene stope

PDV-a. Nasuprot Federaciji, Republika Srpska je uvela i progresivnu

stopu od 15% za dohotke koji prelaze četri projsečne godišnje neto plate

u RS u prethodnoj godini.

Zatim, utvrđivanje osnovnog ličnog odbitka u nominalnom iznosu, a ne

u relativnom (kao što je riješeno u RS, vezivanjem za 12 najnižih plata

utvrđenim "Općim kolektivnim ugovorom", odnosno za podatke

Republičkog zavoda za statistiku za višu stopu oporezivanja) čini sistem

oporezivanja nefleksibilnim. Vremenom, rastom plata u FBiH i najniži

dohoci biće oporezovani.

Treće, propisano je obavezno usklađivanje kantonalnih propisa iz ove

oblasti sa odredbama novog Zakona, iako se očekivalo da će usvajanjem

novog zakona kantonalni propisi u cijelini, ili u dijelu kojim se reguliše

ova materija, prestati sa važenjem.

Zakonom je predviđena supremacija federalnog propisa u odnosu na kantonalne

u slučaju kolizije kantonalnog i federalnog propisa, čime se unaprijed

predviđa moguća kolizija propisa.

Ostaje se nadati da će svi

kantoni u danom roku uskladiti svoje propise sa odredbama novog zakona.

5.2 Porez na dohodak u strukturi javnih prihoda

U tabeli 2 prikazani su prikupljeni prihodi od direktnih poreza i doprinosa po vrstama i entitetima. U oba entiteta je zabilježen rast u prikupljenim prihodima - Poreska uprava FBiH je u 2008. godini prikupila za 560 miliona KM ili 20,6% više prihoda dok je Poreska uprava RS prikupila za 356 miliona KM ili 25,8% više prihoda u odnosu na prethodnu godinu.

|

|

FBiH |

RS |

||||

|

|

2007. |

2008. |

% |

2 007. |

2008. |

S> |

Do |

vrinosi |

1.938 |

2.434 |

21,8% |

785 |

1.019 |

29,3% |

|

PIO |

1.100 |

1.350 |

22.8% |

444 |

582 |

31,0% |

|

Zdravstvo |

790 |

953 |

20,6% |

289 |

370 |

27,7% |

|

Nezaposleni |

108 |

131 |

21,0% |

17 |

23 |

31,1% |

|

Dječijazaštita |

- |

- |

|

34 |

45 |

31,3% |

Direktni porezi |

717 |

341 |

17,3% |

592 |

714 |

20,6% |

|

|

Porez naplatu |

230 |

291 |

26,8% |

132 |

171 |

29,5% |

|

Porez na dobit |

101 |

81 |

-20,0% |

G8 |

118 |

73,4% |

|

Porezi građana |

117 |

144 |

22,5% |

87 |

74 |

10,2% |

|

Ostali porezi2 |

27 |

56 |

103,0% |

63 |

55 |

-12,9% |

|

Takse, kazne i naknade |

242 |

293 |

21,1% |

261 |

296 |

13,1% |

Total |

2.714 |

3.275 |

20,6% |

1.377 |

1.733 |

25,82% |

|

Tabela 1 Prihodi od direktnih poreza i doprinosa u 2007. i 2008. godini (hiljada KM)

Iz Tabele 2 se vidi da najveće relativno povećanje u odnosu na 2007.

godinu bilježe prihodi od poreza na platu: 26,8%, a taj rast je dijelom

uzrokovan povećanjem prosječne plate u FBiH za 13,5% odnosno povećanje

prosječnog broja zaposlenih za 4,1% u 2008. u odnosu na 2007. godinu.

Slijedeća godina će također biti reformska godina u Federaciji BiH u

sferi direktnih poreza, o čemu će biti riječi u nastavku.

Prosječna plata u RS je u 2008. godini viša za 29,1% u odnosu na prethodnu

godinu, a njen jaki uticaj na kretanje u naplati direktnih poreza se

ogleda u sličnim stopama rasta doprinosa (koji rastu po stopi od 29,8%

u odnosu na 2007.) i poreza na platu (koji raste 29,5% u odnosu na 2007.).

Ipak, najveći relativni rast ostvaruje nedavno reformisani porez na

dobit preduzeća. Naime, 2007. godina je u RS bila obilježena stupanjem

na snagu novog Zakona o porezu na dobit i Zakona o porezu na dohodak

od 1. januara 2007. godine. Uvođenje novog Zakona o porezu na dohodak

je rezultiralo smanjenjem prihoda od ovog poreza od 19% u godini uvođenja

(2007.), dok je 2008. ostvaren snažan rast od oko 30%. Po sličnoj stopi

je u 2008. godini ostvaren rast prihoda od doprinosa i od poreza na

platu (u 2008. godini zabilježen je rast plata u RS od čak 29,1% u odnosu

na 2007. godinu). Stupanjem na snagu izmjena poreza na dohodak u RS

1.1.2009. godine očekuje se blago smanjenje ovih prihoda u 2009. godini,

o čemu će biti više riječi u slijedećem dijelu izvještaja.

U toku 2008. godine, Vlada RS je izvršila rebalans budžeta (treći u

posljednje tri godine), kojim je budžet povećan za 75 miliona KM u odnosu

na na prvobitno usvojeni budžet za 2008. godinu. S prihodovne strane

prihodi od indirektnih poreza uvećani su za 44 miliona KM ili 4%, prihodi

od poreza na dohodak povećani su za 28 miliona KM ili 23%, a prihodi

od poreza na dohodak uvećani su za 24 miliona KM ili 25% u odnosu na

prvobitno usvojeni budžet za 2008. godinu.

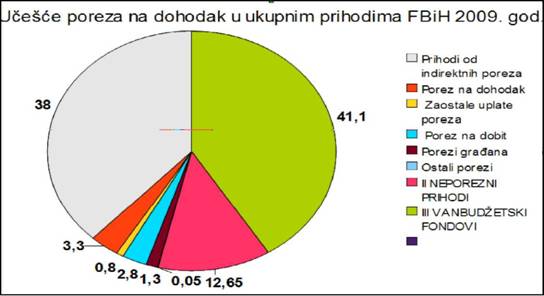

Prema ovim podacima Federalnog Ministarstva finansija, sastavljeni

su pojednostavljeni grafički prikazi učešća poreza na dohodak u strukturi

javnih prihoda FBiH. Iz tabele i grafikona se vidi da porez na dohodak

ima relativno malo učešće u ukupnim javnim prihodima sa veoma niskom

stopom rasta. Indeks promjene prikupljenog poreza na dohodak iznosi

115. Porez na dohodak u

2009. godini u javnim prihodima učestvuje sa 3,3%, dok je procenat nešto

viši u 2010. i iznosi 3,6%

javnih prihoda.

Gledavši na prihode od poreza, na porez na dohodak odnosi se 7,2% u

2009. godini i 7,8% u 2010. godini.

Grafikon 1 Procentualno učešće poreza na dohodak u javnim prihodima

Federacije Bosne i Hercegovine 2009. godine

Grafikon 2 Procentualno učešće poreza na dohodak u javnim prihodima

Federacije Bosne i Hercegovine 2010. godine

Porezna uprava Federacije BiH, sumirajući rezultate, obznanila je kako

je u 2010. godini ukupna naplata poreznih i neporeznih javnih prihoda

iznosila je 3,85 milijardi KM. Naplaćeno je 275,1 milijuna KM ili 7,7%

više u odnosu na prethodnu godinu. Od ukupnog iznosa na ime direktnih

poreza je naplaćeno 867,6 milijuna KM, a na ime fondovskih prihoda,

odnosno doprinosa otpada 2,6 milijardi KM što predstavlja 26,1 milijun

KM ili 16,4% više u odnosu na prethodnu godinu. Naplata poreza na dohodak

je tokom čitave 2010. godine imala tendenciju rasta, a rezultirala je

ukupnim iznosom od 235,2 milijuna KM i predstavlja povećanje za 13,6%,

odnosno 28 milijuna KM u odnosu na 2009. godinu

.

ZAKLJUČAK

Možemo zaključiti da je porez na dohodak jedan od najznačajnijih poreskih oblika nametnutih pojedincu u savremenoj državi. To je izdašan, elastičan i predvidiv porez, koji je pogodan za potpomaganje ekonomske i socijalne uloge države.

Od osamnaestog vijeka, pa do danas, porez na dohodak je doživio mnoge promjene namjene, načina naplate i svrhe naplate te vrste poreza.

Danas je u svijetu, kao humaniji i više naklonjen socijalnom aspektu, popularan progresivni porez na dohodak, tj. progresivna stopa poreza na dohodak. Program progresivne stope usvaja se kako bi se postigla konvergencija socijalnih klasa, tj. njihovog dohotka, te smanjenje jaza u dohotku.

Kroz primjere Hrvatske, Srbije i Bosne i Hercegovine mogli smo zaključiti kako su zemlje sa donedavno jedinstvenim načinom oporezivanja dohotka, krenule u različitim pravcima reformi poreza na dohodak.

Porez na dohodak može biti progresivan, degresivan i proprocionalan, u zavisnosti od propisa u državnom zakonodavstvu i predstavlja važan poreski oblik. U Hrvatskoj se primjenjuje sistem progresivnog oporezivanja sa utrvrđenim stopama za svaki razred dohotka, u Srbiji se primjenjuje mješoviti sistem oporezivanja dohotka, dok se u Bosni i Hercegovini razlikuju entitetski zakoni o porezu na dohodak. Tako je u Republici Srpskoj reformom uvedena progresivna stopa poreza na dohodak, dok je u Federaciji BiH jedinstvena stopa.

Pored razlika u oporezivanju dohotka, mogu se uočiti i neke sličnosti, prvenstveno kod utvrđivanja povlaštenih kategorija poreskih obveznika i poreskih olakšica za iste.

- BRUMMERHOFF, Dieter, „Javne financije", 7 izdanje, Mate, Zagreb, 2000.

- JURKOVIĆ, Pero, "Javne financije", Masmedia, Zagreb, 2002

- KEŠETOVIĆ, Izudin, „Reformeporeskog sistema", Privredna štampa d.o.o., Sarajevo, 2004.

- POPOVIĆ, Dejan, „Poreski sistem", 2 izdanje, Dosije, Beograd, 1999.

- RAJIČEVIĆ, B., „Javne finansije", Beograd, 2005.

- Baza podataka Sektora za poreznu politiku i javne prihode, Ministarstvo finansija FBiH

- http://bs.wikipedia.org/wiki/Porez

- http://www.poslovniportal.ba

- http://web.efzg.hr/dok//FIN/abajo

- Odjeljenje za makroekonomsku analizu Bilten broj 32, o.ujak 2008.

godina IV, dostupno na:

www.oma.uino.gov.ba/bilteni/Oma Bilten bos 60 61.pdf