ДРУГИ СЕМИНАРСКИ РАБОТИ - ЕКОНОМИЈА - |

||||||||||||||||||||||||||||

|

||||||||||||||||||||||||||||

COST- BENEFIT АНАЛИЗАТА

Процесот на инвестирање се карактеризира за еднократна или повеќе кратна употреба кој се изведува во сегашноста но нивните низа на позитивни ефекти треба да се очекуваат во иднината. Најчеста поделба на ефектите која произлегува од реализација на една инвестиција произлегува од економските и неекономските ефекти. Произлезените економските ефекти од таквата инвестиција се изразени преку производството и услугите, или преку изразената вредност на производството или услугите, или најчесто се одлика од резултатот на експлоатација преку ефектот на мерење и нивно прикажување. Економските ефекти во рамките на едно претпријатие се многу значајни , затоа што преку економските ефекти може да се согледа ефикасноста на нивните инвестициони програми. Реализацијата на една инвестиција, покрај економските ефекти, носи исто така и неекономски ефекти , кој во одредени околности може да се позначајни од економските ефекти. Во основа за реализација на еден инвестиционен проект треба да се земат сите ефекти,затоа што неекономските и индиректните ефекти многу тешко може да се измерат, а претпијатијата не се посебно заинтересирани за нив, така што за нивна пресметка најчесто се земаат предвид само директните економски ефекти поради фактот дека истите можат многу егзактно да се измерат и кванитативно изразат.

Кога станува звор за оценка на опрадавноста за реализација на еден инвестиционен проект, треба секогаш да се имаат предвид ефектите од проектот во однос на другите организации или пошироката јавност. Имајќи предвид ефектите кои ги дава еден инвестиционен проект , тој може да се анализира и оцени не само од економската организација која инвестира, туку и во рамките на зеадницата , односно на земјата во целина. Согледувајќи ги ефектитите од инвестициониот проект како и неговата оценка можеме, од аспект на зеадницата, да кажеме дека тие поинаку се интерпретираат односно анализараат. Работните организации во најголема мерка се заинтересирани за директните економски ефекти со цел да се зголеми профитот, додека во однос на заедницата повеќе се земаат во предвид неекономските и индиректните ефекти од таквата инвестиција.

Кога станува збор за анализа и оценка на инвестиционите проекти кои донесуваат значајни ефекти не само кај инвеститорот, туку и во земјата во целина, таквите проекти на најдобар начин може да се оценат доколку се анализираат и земат предвид вкупните ефекти кој во себе ги носи еден инвестиционон проект. Овакова постапка , начин на оценување ни овозможува – анализата на трошоци и користи (Cost-benefit analysis).

Анализата на трошоци и користи (Cost-benefit analysis) преставува алатка со која се земаат во предвид сите општествени трошоци и користи а, целокупните ефекти (внатрешни и надворешни) се предмет на општествено – или т.н. економска ефикаснот на проектот.1. ИСТОРИСКИ ОСВРТ И РАЗВОЈ НА COST- BENEFIT АНАЛИЗАТА

Теоријата Cost-benefit analysis своите корени ги влече од 19 век и многу теоретичари ја поврзуваат со економиката на благосотојбата. За основоположниk на CB анализата се врзува делoто на Jules Dupoit кој од 1844 година во CB анализата говорел за трошоците и користите во јавните инвестирања и за првпат го употребил терминот потрошувачки вишок- метод за мерење на општествената ренатабилност на инвестиционите проекти. Практичната примена на CB анализата започнува во триесетите години од XX век кога во САД доаѓа до развој на јавните проекти во секторот на водостопанството, така што во 1936 година усвоен е Закон за контрола на поплавите кој како таков децидно се пропишани одередени стандарди и принципи за оценка на проектите во доменот на водените ресурси.

До II свестка војна и после тоа во САД многу се работело за развој на теоријата и негова практична примена на CB анализата посебно во делот на водостопанството така што во 1950 година се формирал посебен комитет кој ја извадил во печат т.н. Зелена книга која се однесувала на стандардите и критериумите за оценка на трошоците и користите во проектите во доменот на водените ресурси. Слични проблематики се обработени и во еден друг документ Budget Circular A-47 издаден во 1952 година. За оценка на општествената прифатливост на инвестиционите проекти во 1961 година говорат консултантските извештаи на Критула (John Crutilla), Екштајн (Otto Ekstein) и МекКин(Roland McKeen).

Во Голема Британија CB анализата започнала многу подоцна во доменот на патниот сообраќај. Позната студија каде била употребена CB анализата се однесувала за изградба на Лондонското метро. Исто така т.н. Roskill комисијата за утврдување на локација за нов аеродром ја употребила CB анализата. Во Франција CB анализата е употребена за вложувања на патишта и водостпонаството.

На крајот од 60- сетите години во САД се наметнала потребата од изградба на соодветен методолошки систем за оценка на општествената економска ефикаснот а тоа во CB анализата е теорија на благосостојба . Ова поврзување на таквите методологии се однесува на:

- Разбирањето на кориситите како добивка или губиток на благосостојбата,

- Концептот на опортунитетните трошоци, во CB анализата како посебно правило се зема максимизирањерто на разликите помеѓу користите и изгубените користи од еден проект.

- Изнаоѓање на основна идеја за максимизирање на нето општествени користи по принципот на Парето критериум.Парето критериум говори - општествената блгосостојба претставува збир на благосостојба на поединецот а со тоа доаѓа до зголемување на општествената благосостојба, односно, ако се зголеми благосостојбата на поединецот не треба да биде намалена. ниту на останатите поединеци

После 60- сетитте години CB анализата е во постојан развој. Примената на CB анализата започнува да се прифаќа и применува од познати финансиски куќи како Светската банка. Посебно значение во примената на CB анализата ја имаат двајца автори, Little и Mirrless со т.н. “Manual of Industrial project Analysis for developing Countries ” издаден од страна OECD во 1968 година. Овој прирачник е познат како Little – Mirrless или OECD метод.

UNIDO во 1972 година го објавува својот прирачник “Guidelines for project Evaluation”, Светсkата банка во 1975 година исто така објавува прирачник кој се потпира на претходните дела на Little – Mirrless – а овој прирачник го напишале L. Squire i Van der Tak во книгата “Economic Anlaysis of Project”.

2. ОСНОВНИ ПРИНЦИПИ НА COST-BENEFIT АНАЛИЗАТА

CB анализата е метод кој се употребува за донесување на инвестициони одлуки преку кои се извршува влијание во развојот на пошироката друштвена заедница, одреден регион, земјоделието и земјата во целина.

CB анализата треба да се примени во оценката на оние проекти кои донесуваат значајни ефикасности, односно ефекти кои се значајни не само за поединечниот инвеститор туку и за пошироката социјална заедница. Тоа се проекти кои поради директните ефекти донесуваат значајни индиректни ефекти.

CB анализата се применува и користи кон оценување на оние инвестициони проекти каде што се вложуваат големи финансиски средства и донесуваат значајни ефекти во многу области во економската заедница. Во тој домен спаѓаат инвестициони проекти во сообраќајот, инвестициони проекти во големи хидро-енергетски објекти и инвестициони проекти во земјоделието. CB анализата предлага да се направат анализи и оценка на проекти кои спаѓаат и надвор од стопанството, како што се образованието, здравството и др.

Основната идеја на CB анализата е да се земат во предвид и пресметаат/ проценат сите општествено-економски користи – трошоци на еден проект и врз основа на анализата на сите трошоци и користи да се утврди валидноста односно рентабилноста на постоечкиот проект. Секако такви инвестициони проекти ќе бидат прифатени и реализирани само доколку вкупните користи се поголеми од вкупните трошоци. Конечната оценка зависи од видот на инвестиционите проекти кои се оценуваат со применети критериуми за оценка.

CB анализата преставува метод кој овозможува одлучување или избор на различни облици на употребени ресурси и различни проекти, тоа значи дека преку основата на вкупните позитивни придонеси во проектот да се постигнат целите на една земја.

CB анализата произлегува од идејата дека еден ефект не треба да биде позитивен само за една економска организација и за земјата во целина, Самата цел на поединачните организации или друштва не мора секогаш да се потполно во склад, имено еден инвестиционен прoeкт на инвеститорот може да му донесе значајни позитивни економски ефекти , но во исто време поради загадувањето на околината или нешто слично може да биде штетен за земјата во целина . Токму поради овие разлики во придонесот на поединечните и вкупните социо-економски цели, CB анализата инсистира во преценка на сите економските ефекти од гледна точка на заедницата во целост што всушност преставува главна карактеристика на CB анализата.

Примената на CB анализата со себе донесува и одредени потешкотии, а тоа се проблеми поврзани со егзактната проценка на сите трошоци и користи. Можеме да кажеме дека некои трошоци и користи можат со точно да се проценат а другите недоволно може да се проценат, поради таквите тешкотии во примената на CB анализата треба да се одредат и употребат соодветни цени во пресметките за трошоци и користи.

Посебен осврт треба да се обрати на програмите и проектите кои се преовладуваат во јавниот сектор, аналогно треба да се направи анализа на трошоци и користи. Тука се манифестираат две многу важни разлики кои преовладуваат помеѓу анализа на трошоците и користите и профитабилноста во воведување на нов производ.-

-Анализа на трошоците и користи е алатка која се употребува за донесување на јавни одлуки чиј интерес не е во делот на претпријатијата да профитираат, донесените одлуки да се стремат кон остварување на општествените интереси.

- Оваа анализа всушност се употребува за оценка на политиката и програмите, видови на непазарен оутпут ( на пр. Унапредување на човековата околина).Основните принципи на CB анализата се:

- Преку CB анализата утврдува дека постои разлика во доприносот на проекти како поединечни така вкупните општествени цели.

- Кај CB анализата се земени во предвид сите трошоци и користи без да се има предвид кој ги ужива.

- Како трошоците кои се земени во предвид и изгубена корист, или како корсит со смалување на трошоците.

- Сите трошоци и користи треба парично да се измерат и утврдат.

- Во примената на CB анализата кај несовршени пазари треба да се употребат исправени пазарни цени или т.н. цени во сенка ( корекција на постоечките дисторзии), барем во текот на одлучувањето..

- CB анализата допринесува за оптимална алокација на ограничените ресурси.3. КРИТЕРИУМИ ЗА ДОНЕСУВАЊЕ ОДЛУКИ ЗА АЛОКАЦИЈА НА РЕСУРСИТЕ

При оценка за инвестиционите проекти преку примената на CB анализата може да се употребат низа на критериуми за оценување. Овдека ќе презентираме четири можни критериуми

3.1 Кртериум за нето сегашна вредност

Под критериум на нето сегашна вредност се подразбира разлика помеѓу вкупните дисконтни користи и вкупните дисконтни трошоци кои ги остварува еден инвестиционен проект.

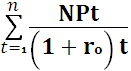

Основен образаец за пресметка на нето сегашната вредност во CB анализата се користи во обликNPV =

Каде дадените математички вредности се однесуваат за

NPV = нето сегашна вредност

Npt = нето општествени приноси од t - година од економскиот век

ro = општествена дисконтна стапкаЗа оценување на инвестиционите проекти и употребата на овој критериум се извршува на начин што секој за секој проект кај кого вредносниот критериум за нето сегашна вредност е позитивна (NPV> 0) се смета дека е економски ефикасен а по тој основ проектот е оправдан за реализација. Доколку вршиме оценка за повеќе проекти најдобар ќе биде оној проект кој има најголема позитивна вредност согласно овој критериум.

Како показатели кои се инволвирани со апсолутни големини за трошоци и користи кој во себе го носи еден инвестиционен проект , овие критериуми при оценувањето се потпираат на големината на нето сегашна вредност, но во таквата пресметка треба да се земат предвид и векот на експлатација и големините на вкупните инвестиции.

3.2 Кртериум за интерна стапка на рентабилност

Интерната стапка на ренталбилност (IRR) преставува дисконтна стапка при кој износот на дисконтните користи е еднаков на износот на дисконтните трошоци, со други зборови, кога ќе дојде до изедначување на сегашните вредност на инвестициите со сегашната вредност на нето приносите и треба да биде .

Во равенството: r = е непозната интерна стапка на рентабилност

или доколку во инвестициите се вклучат како нето принос

Оценката на инвестиционите проекти со помош на критериумот IRR се изведува на начин при што секој проект, кај кого величината на IRR е поголема од каматната стапка која владее на пазарниот капитал ( или од усвоената дисконтна стапка), се смета за поволна и економски оправдана за реализација. Кога е во прашање за најдобар избор на помеѓу повеќе инвестициони проекти ќе се одлучи/реализира оној проект каде што IRR има најголема вредност.

Пресметките на IRR преставува многу комплексна операција. Можеме да кажеме дека наједонставно се решаваат оние инветициони проекти каде што имаме еднократно вложување, а трошоците и користите имаат константна вредност во наредните години. Пресметката на IRR едноставно се изведува со помош на ануитетни таблички. Посложените пресметки IRR преставуваат најголема препрека за овој критериум, меѓутоа таквите критериуми имаат и низа на позитивни особини а, особено се истакнува субјективното избегнување при одредување на дисконтните стапки.

3.3 Коефициент на приходи (користи) и трошоци

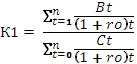

Овој критериум ги преставува однос на вкупните дисконтни користи и вкупните дисконтни трошоци кој се однесува за еден инвестиционен проект.Поради своето значење покажува колку единици на користи донесува секоја единица на потрошените средства. Пресметката се изведува со следната формулаК =

Покрај коефициентите на односи на вкупните користи и трошоци, може да се употребат и други коефициенти како што се:

- Бенефит кост коефициент

Bt- Приливите на проектот за т-период

Ct – трошоци за т- период , вклучувајќи ги и иницијалните инвестиции

ro – општествена дисконтна стапка

- Нето бенефит кост коефициент

Io - иницијални инвестиции .Проектот ќе се смета за позитивен и економски прифатлив за реализација само доколку има вредност на овој критериум поголема од 1. Доколку се врши оценка за избор од повеќе предадени проекти како најпогоден ќе се земе оној проект кој има најголема вредност на овој коефициент за исполнет услов. Овој критериум, согласно неговите критериуми се смета инфериорен во однос на критериумот за сегашна нето користи.

3.4 Критериум за рок на враќање на инвестициите

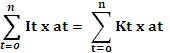

Рок за враќање на инвестициите преставува период изразен со години за кои сегашната вредност на нето користи од инвестициите да ги отплати вложените средства.

Каде:

It - вложувања на t- години на период на вложувања

Кt – користи од инвестицијата во t-години на период на експлоатација

Проектот може да го сметаме прифатлив и економски оправдан за реализација кога неговиот рок за враќање е помал од некој претходоно договорен нормативен рок за враќање на средствата.Како нормативен рок за враќање може приближно да се земат параметрите од економскиот век на траење на опремата. За оценка на повеќе проекти важечко правило ќе биде – најдобар проект е оној проект за кој има најкраток рок за враќање на инвестициите. Овој критериум може да се употреби за оценка на повеќе проекти само во случај ако се од истородни групи на проекти или кај избор на една од повеќе варијанти од еден ист проект.

Овој критериум вообичаено се употребува за инвестициони проекти каде што имаме технолошка- индустриска опрема и како таква економски застарува, а целта на инвеститорот е што побргу да ги врати вложените средства.

Рокот на враќање на инвестицијата е многу лесна за пресметка и негова примена. Основен недостаток на овој критериум е што не ги зема предвид трошоците и користите од проектот во целокупниот период на експлоатација на инвестицијата, туку само повратокот на вкупните вложени средства .

4. ЕКОНОМСКА АНАЛИЗА NA КОСТ-БЕНЕФИТ АНАЛИЗАCB анализата ја застапува идејата дека треба да се земат во предвид, утврдат и квантитативно проценат и парично изразат сите трошоци и користи на еден инвестиционен проект за општествената благосостојба.

CB анализата представува доста сложена и најчесто доста обемна анализа, со многу проценки , пресметки , предвидувања и споредувања. Овие фази започнуваат со техничка анализа низ која треба како физичките можности за реализација на проектот, така и алтернативите кои стојат на располагање, а понатамошните чекори се надградување или изградување на севкупната општествено-економска прифатливост на проектот.

Во првиот дел за дефинирање на проектот прво треба да се направи финансиска анализа, првата фаза на анализата на економската оправданост а се однесува на оценката на неговата финансиска оправданост за реализација која е многу слична при оценката на индивидуалната оценка на проектите. На финансискатаа анализа на проектите и претходи анализа на сите фактори кои се од значење за реализација на еден инвестициониот проект ( пазар, стручни кадри, избор на оптимална локација, технолошкиот проецес и опремата). Потоа, врз база на основните финансиски извештаи како биланс на успехот и биланс од извештајот на cash flow би требало да се донесе одлука за прифаќање или неприфаќање на проектот. Централно место во анализата, според повеќе методологии завзема извештајот за готовински тек. (се однесува за билансот на успехот поврзан со периодот на опфаќање на одделни финансиски приливи и одливи и третманот на залихите. Согласно методологијата UNIDO се предлага да се врши соодветно прилагодување на извештајот од готовинскиот тек во однос на оперативните трошоци (опрема и материјали) и финансиските текови ( кредитирање, вложувања и продажба на акции) како и дисконтните стапки како нето сегашна вредност . Во секој случај вредностите добиени од оваа фаза дава јасна слика за изработка на натамошните фази од проектот.

CB анализата употребува економска анализа на проектот, според која се утврдува придонесот на севкупната општествена заедница, наспрема финансиската анализа која ги утврдува ефектите кои се појавиле во текот на експлоатација на проектот од страна на инвеститорот. Примената на CB анализата во економската анализа на инвестиционите проекти посебно се препорачува од Светската банка.

Овој концепт од Светската банка препорачува при утврдување на трошоците и користите за целата заедница (економска анализа) да се појде прво од индивидуалниот учинок ( финансиска анализа) и преку вклучување или исклучување на одредени групи на користи и трошоци да се дојде до вкупните ефекти за целото население на земјата во целина.

Во вториот дел , доколку се расчлени процесот на општествена-економска анализа што всушност преставува економска анализа, тоа е клучниот дел од фазата со кои од добиените финансиски извештаи од готовинскиот тек се вршат соодветни корекции со цел истите да ги опфати општествените ефекти односно да даде јасна престава на направените трошоци и користи од преоктот.

Во постапката на економските трошоци се мисли на оние трошења како материјали, работна сила, земја и опрема а тие се ресурсите за проектот, во другата група се неекономските трошоци како:

Трансферните плаќања – Во рамките на финансиската анализа како трошоци се појавуваат некои плаќања кои не преставуваат реална употреба на ресурсите, туку само трансфер на ресурсите од еден сектор на друштвото према друг. Сите плаќања за кои не преставуваат реално користење на ресурсите се нарекуваат трансферни плаќања. Трансферните плаќања не преставуваат економски трошок туку само финансиска трансакција. Во трансферните плаќања спаѓаат отплатите и каматите на домашните кредити, даноци и субвенции.

Непредвидени трошоци – Во реализација на проектот постојат можности за појава на непредвидени трошоци и доколку ги има потребно да се изнајде модус на каков начин истите ѓе се третираат во економската оценка на проектот.

Претходни трошоци - претходните трошоци се се оние трошоци кои настанале пред оценка на проектоти како такви не можат да се избегнат. Овие трошоци треба да се изземат од вкупните трошоци во делот на донесување на одлука дали проектот ќе се реализира или не , бидејќи како постоечки трошоци не можат да се избегнат.

Екстерни ефекти - екстерналии - тоа се ефекти кои излегуваат надвор од рамките на проектот. Таквите ефекти треба да се изземат во економската анализа бидејќи многу тешко може да се идентификуваат, но уште потешко и да се измерат. За ваквите ефекти потребно е да се направи квалитативна анализа. Најтипични екстерни ефекти спаѓаат разни облици на загадување на околината, влијнието на иригационите системи, здравствени плановии, зголемување на цената која е предизвикана од самиот проект.

Мултупликативни ефекти - Ако се реализира еден проект во делот на стопанството и страда од вишок на капацитет, ваков вид на инвестирање може да донесе до раст на приходот, затоа таквата реализација за инвестирање предизвикува додатна потрошувачка и го смалува капацитетот.

Меѓународни ефекти – девизен ефект - одредени надворешни ефекти кои произлегуваат од еден преокт може да излезат надвор од границите на набљудуваната земја, а таквите ефекти се третираат како ефект на нето девизен прилив. Пример, пласманот на одредени проекти со своите оутпути на странскиот пазар може да го зголемат извозот или истите да бидат замена за увоз- инпути, на тој начин влијаат на смалување на светските пазарни цени , односно донесува користи на земјата увозничка, а во исто време штета на земјата изовозничка. Меѓународените ефекти се слични на надворешните ефекти и со себе носат идентични проблеми во делот на идентификација и кванитфикација. Кај проеценката на овие проекти основен проблем преставува фактот дали да се земат во предвид овие девизни приливи.5. ВРЕДНУВАЊЕ НА ТРОШОЦИ И КОРИСТИТЕ

Откако се утврдувени сите општествени трошоци и користи од инвестициониот проект, потребно е да се направи пресметка која ќе се изрази во пресметковен облик . За мерење на ефектите од проектот, CB анализата употребува исправени пазарни цени кои се нарекуваат пресметковни цени или цени во сенка и најчесто во поголема мерка се разликиваат од т.н. “искривените ” пазарни цени. Пазарните цени се употребуваат во финасиската оценка на проектот и не се во можност реално и точно да ги измерат сите општествени ефекти на проектот, тие се подобни само за примена на CB анализата.

Пресметковните цени преставуваат метод за исправување на дисторзиите и неправилностите кој постојат кај пазарните цени, со други зборови според Парето оптимални цени доаѓа до ограничување - оневозможување на формирањето цените а истите може да се се групираат во неколку групи- Елементи на пазарен неуспех, Елементи на државен неуспех, постоење на монопол и останати елементи поради кои доаѓа до отстапување на цените од економските вредности на добрата.

Пресметковните цени преставуваат основен пристап за мерење и вреднување на ефектите од проектот, додека методот за пресметка на цените во сенка може да биде различен. Пресметковните цени се одредени од меѓузависноста на фондаменталните цели за развој на земјата и расположливоста на основните ресурси. Тие би требало да овозможат порационална употреба на расположливите ресурси. Ако одредени ресурси во една земја се ограничени, тогаш поради зголемена побарувачка, нивната пресметковна цена тежнее да биде поголема или обратно.

Се смета дека пресметковните цени можат навистина реално да ја прикажат ограниченоста на ресурсите. Исто така, од многу причини, може да кажеме дека несовршен пазар (пазарен неуспех) во земјите во развој може да произведат отстапувања помеѓу пазарните и пресметковните цени на поедини ресурси. Ваквите отстапувања може да се навистина големи кај трите основни ресурси како – работната снага, капиталот и девизните резерви, за овие ресурси треба да се направаат соодветни пресметковни цени.

Во CB анализата исто така треба да се подвлече дека расположловоста т.е. ограничувањето на некои ресурси не преставува единствен фактор за развој на стопанството на одредена земја, вонекономските фактори како политиката и социјални фактори земаат значаен удел во пресметката на цените во сенка.

Пресметката и одредување на цените во сенка може да се изведе на многу начини односно различните цени може да се употребат како пресметковни.

При одредување на пресметковни цени треба прво да се дефинира пресметковна единица мерка или numerarie . Со помош на пресметковната единица може еднобразно да се изразат сите инпути и аутпути на проектот, основното прашање кое треба да се реши во одредувањето на пресметковните единици е во прашањето дали станува збор за размена на прометните добра или непрометните добра. Односно фактот дали едно добро може или неможе да се размени т.е. дали добрата или услугата може да се увезе или извезе.

Размената на прометните добра се добра кои во недостаток на трговски бариери можат слободно да се увезуваат или извезуваат. Непрометните добра се добра каде што домашните трошоци за производство и транспортните трошоци се премногу високи со цел да овозможат извоз или пак се премногу ниски да овозможат увоз а со тоа би биле конкуретни на пазарот. Тоа значи дека цена која е поголема од f.o.b. цените а помала од c.i.f. цените ( f.о.b – транспортна клузула free of board, c.i.f – цена со транспортно осигурување и возарина – cost insurence fright).

Во одредување на пресметковните цени постојат два основни принципи за оценка на проектот а тие се :

1. Little i Mirrless - оваа метода произлегува од светските цени и преставуваат основа за утврдување на пресметковните цени. Во однос на тоа за пресметка на светките цени се земаат c.i.f. и f.o.b цените. Ако имаме ваков пристап цениме дека поголемиот број на инпути и аутпути на проектот припаѓаат на прометните добра кои се вреднуваат по светските цени односно цени на граница.

Додека кај непрометните добра постапката е следна:

Непрометните добра треба да се расчленат на повеќе составни елементи, еден дел од овие добра припаѓа на прометните добра и треба да се пресметаат со цените на граница како пресметковни цени. Останатите делови од непрометните добра може да се пренесат во светските цени со употреба на стандардните конверзиони фактори. Конверзионите фактори се фактори кои служат за конверзија/ промена на цените од еден систем во друг односно од една валута во друга.

Конвезрионите фактори служат за преведување на цените од неразменливите добра на домашниот пазар изрезени со домашна валута и пресметковни цени, т.е. кај овој метод се цените на граница. Иако конверзионите фактори можат да се одредат за секое неразменливо добро одделно, во пракса вообичаената постапка е да се одредат група на слични непрометни добра. Ако не се може да се одредат посебни конверзиони фактори , тогаш се употребува стандарден конверзионен фактор а тој преставува просечен конверзионен фактор за сите непрометни добра.

- UNIDO – е мотода која ги употребуа домашните цени како основа за одредување на цените во сенка. Кај оваа метода пресметковните цени се одредуваат врз основа на карактеристиките на домашното побарување т.е. врз основа на оценката на големините “ вољата да се плати” за одредена стока или услуга.За единица мерка (numeraire) во методата Унидо се зема домашното побарување а со тоа и големините се изразуваат во домашни цени. Бидејќи непрометните добра во овој случај се пресметуваат со домашни цени и домашна валута, тие директно во анализата може да вклучат и оценување без промени и конверзии. Но сепак, во некои случаеви, кога непрометните добра имаат големо значение за општеството, може и за овие добра да се употребат цени во сенка. Кога станува збор за увезените прометни добра нивните цени се изразени во странска валута истите треба да се конвертираат во домашна валута и домашна цена преку примената на пресметковниот курс за девизи.

- Еден од најважните споредни ефекти при вреднување на општествениот ефект преставува ефектот кој проектот го има врз дистрибуција на доходот и богаството. Проблемот кој се јавува кај јавните проекти е нерамномерната распределба и социјалните разлики, тоа е прашање кое треба да го реши државата со помош на фискалната, социјалната политика. Но до кој степен владата може да ги реши проблемите на еднаквоста имајќи предвид дека политиките најчесто не се оптимални и како такви влијаат и на дистрибутивните ефекти на проектот. Поради тоа, во анализата треба да се вклучи постапката за изведување на дистрибутивни пондери . Постојат два основни начина за вклучување на дистрибутивните пондери, едниот е преку пондерирање на користите и трошоците на претходно издвоени доходовни групи а, вториот е преку вклучување на овие ефекти во цените во сенка за одделен пондер. Добиените големини ја означуваат општествената благосостојба на доходот на некое лице или доходна општествена група. Дистрибутивните пондери ја регистрираат општествената маргинална корисност на доходот.

- Во поново време во општествената-економска анализата на ефектите од проектот е вклучена и анализата на штедење. Потребата од нејзино проширување се појавува како резултат од сите пресметковни единици на новосоздадениот доход или од единиците на нето користите кои немаат еднакво значење од аспект на развојот на земјата. Односно техниката за вреднување на ефектот врз штедењето тргнува од изработениот преглед за распределба на доходот кон одделните групи , потоа потребно е да се утврди колкава е маргиналната склоност кон штедење на секоја од овие групи. Откако ќе се утврди колкав е делот од вкупните нето користи кој ќе се насочи кон штедење (збир од придонесите од одделните групи) се врши негово агрегирање со нето сегашна вредност на проектот. Ваквите пресметки во економската анализа се нарекуваат – цени во сенка на инвестициите.

- Проектираните големини во економската анализа на проектот се сигурни и извесни но во разгледувањето на анализата мораме да ја вклучиме и неизвесноста која со себе ја носи иднината. Неизвесноста е пристутна во областа на инвестиционото одлучување. Во оценка на одлучувањето како составен дел е проценката на ризикот. Најзастапениот метод за опфаќање на ризикот во инвестиционото одлучување преставува методот на прилагодување на дисконтната стапка на ризикот. Ризикот преставува растечка функција на времето. Појдовен модел е равенката на нето сегашна вредност, при што наместо вообичаената дисконтна стапка се употребува дисконтна стапка зголемена за премија на ризикот . Современите теории за пресметка на дисконтната стапка на ризикот според Зорбе и Дајвли е:

Моделот CAPM (capital asset pricing model). Спецификите на неговата примена е во јавните проекти но имаат некои сериозни ограничувања како:

- тешко се пресметува бета коефициентот за дејности во кои не постои пазар.

- недостаток на историски податоци за пресметка на бета коефициентот за јавни проекти

- CAPM моделот не ги вклучува непазарните ризици.Методот на неризичен еквивалент, кој преку равенката на нето сегашна вредност со практична примена на коефициентот на коверзија αt преставува конвертирана нето сегашна вредноство нејзиниот неризичен еквивалент. Ако процентот на коневерзија има вредности од 0 до 1 и доколку износот на конверзија е доволно висок носителот на одлуките би донеле позитивна одлука за реализирање на проектот.

Метод на анализа на сензитивноста - има за цел да утврди колкава е чувствителноста на резултатот од кост-бенефит анализата на примената на било која од варијанти на варијабилите, Вредностите на клучните враијабили како продажна цена, обем на производство и каматна стапка ни даваат корисна информација за можните исходи на проектот при различни услови.

Метод на симулација- преставува пософистицирана метода за симулација или тн. Монте Карло симулација. Корисноста на симулационата анализа се состои од можноста да се испита дејството на промените на многу комбинации на варијабилите, да се откријат кои од варијабилите даваат неповолен исход и да се утврдат колкава е веројатноста проектот да има неповолен исход. За релативно сложени и ризични проекти се препорачува употребата на оваа метода.

Метод на разграничување на дрвото на одлуката – метода за оценка на инвестиционите проекти во услови на ризик , при што се анализираат повеќе опции за проектот со цел да се избере најповолноата . За секоја од опциите се проектира готовински тек и се задаваат веројатности за нивно можно оставрување. Врз база на очекуваните пондерирани вредности на опциите се врши избор на најсоодветна опција од проектот.

Метода за вложувања на хартија од вредност – нов пристап на кон вклучувањето на ризикот во инвестиционото вложување. Правило со кое се вклучува опција за одложување на инвестиција како опортунитетен трошок. Опција која има фелксибилност да се инвестира следната година, имено вредноста е еднаква на разликата помеѓу нето сегашната вредност пресметана како вложување во тековната година и вредноста доколку се реализира проектот следната година. Оваа вредност ја дава максималната сума којашто ние би смеееле да ја платиме за да добиеме таква можност да ја одложиме инвестицијата.6. Пример за проценка на општествените трошоци и користи

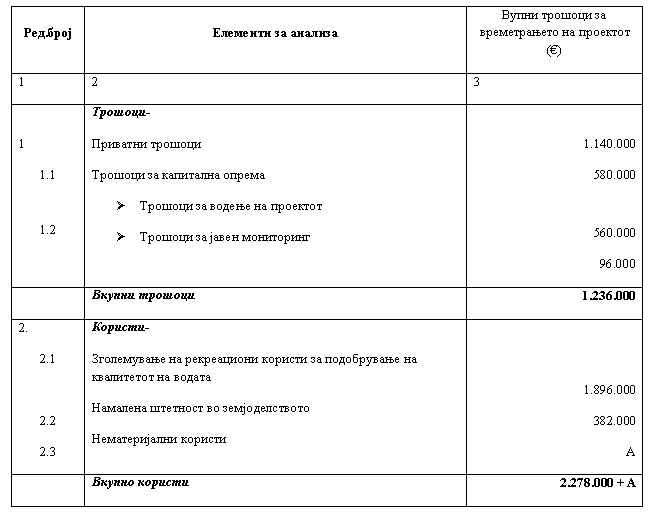

Проценката на општествените трошоци и користи на инпути и оутпути преставува активност со која аналитичарот треба да направи споредба помеѓу трошоците и користите.Во прикажаната табела бр. 1 се претставени резултатите од анализата на трошоци и корсити од проектот за смалување на емисиите на група на производствени капацитети за производство на конзервирана храна . Цела табела се однесува на следење на трошоците и користите во рамките на севкупниот животен век на проектот

Табела бр. 1

За споредување на трошоците и користите постојат многу постапки, во табелата 1 се прикажани вкупните трошоци, кои изнесуваат 1.236.000 Евра и вкупните користи , кои изнесуваат 2.278.000 + А . Споредбата на овие два податоци се изразуваат преку одземање на вкупните трошоци од вкупните користи. Пoстапката, одземање на вкупните трошоци од вкупните користи се нарекува “ нето корист”

( 2.278.000+A) -1.236.000 = 1.042.+AСпоредувањето на трошоците и користите може да се прикаже на начин, колку користи донесува проектот на секој секој денар од трошоците.

2.278.000 / 1.236.000 = 1.84304 , од добиениот резултат дека односот е 1 : 1.84.Во однос на гореспоменатото проектот за намалување на штетни емисии во атмосферата можеме да кажеме дека оваков проект е економски ефикасен поради критериумот > 1 , а по тој основ може да се донесе одлука за оправданост на проектот како и реализација на истиот.

Заклучок,

Во врска со оценката на оправданост на инвестициониот проект за реализација треба секогаш да се земат предвид и ефектите кој таквиот проект го зема со себе во однос на претпријатијата или пошироката заедница. Некои инвестиции по својата природа се такви со кои треба да се разгледува и оценува пред се од поширок општествен карактер како – сообраќаен, енергетски, одбрамбен, друштвен и природен аспект, поради фактот за голем придонес кои го даваат на земјата во целина.

Кост-бенефитот анализата преставува метод за економска анализа со кој се споредуваат и вреднуваат сите предности и сите недостатоци на некои стопански потфати, односно анализа на проектите за трошоци и користи. Оваквата анализа не се употребува само за инвестициони проекти кои донесуваат само директни комерцијални ефекти кои се може да се пресметаат и квантитативно да се изразат туку , пред се, за проекти кој донесуваат значајни индиректни и општествено –економски ефекти.

Кост–бенефит анализата преставува метод која ни овозможува одлучување за изборот помеѓу различните облици на користење на ресурсите и различните проекти, врз основа на утврдување на придонесите на проектот во однос на еколошките цели . Кост бенефит анализата дава аналитички пристап за решение и избор на проблемите, преку дефинирање на целите и алтернативна идентификација кои даваат најголема корист за дадените трошоци или кои даваат најмала корист за најмалку трошоци.

Таа е подобна за проценка на резултатите од инвестирањето, особоено ако станува збор за инвестиции во инфраструктурата ( физичка – патен сообраќај и духовна како што е образованието). Токму поради тоа, кост-бенефит преставува корисна алатка за аналитичарите во докажување во економската политика, како краткорочно така и долгорочно за зголемување на обимот и квалитетот на производството во индустријата од апсект на неговата ефикасност и ефективност. Предноста на оваа анализа е во тоа што одговорните субјекти ги усмерува да ги индентификуваат можните трошоци и ефекти а при тоа да не се потпираат на непроверени податоци или лична интуиција.

Нејзина главна карактеристика е всушност економската ефикасност. Таа укажува дека со промената на националниот доход всушност преставува активност со кои се изразуваат промените на благосостојбата на заедницата во целина. Примената на кост-бенефит анализата во економската анализа на инвестиционите проекти посебно се препорачани од Светската Банка. Овој концепт од Светската банка предложува да при утврдување на трошоците и користите, во однос на целата заедница( економска анализа), да појде прво од индивидуалниот учинок ( финасиска анализа) и со вклучување или исклучување на одредени група на користи и трошоци да се дојде до вкупните ефекти од гледна точка на заедницата или земјата во целина.

Користена литература;

Applied Cost benefit Analysis, second edition from Robert J. Brent

Aspetti metodologici dell’Analisi Costi benefici -www.provincia.fi.it/fileadmin/assets/Energia/all_b_3_6.pdf

Download

СЕМИНАРСКА РАБОТА у wordu » » »

Besplatni Seminarski Radovi - Бесплатно семинарска работа