OSTALI SEMINARSKI RADOVI

IZ OSIGURANJA: |

||||||||||||||||

|

||||||||||||||||

Tržište životnog osiguranja u Sjedinjenim Američkim Državama

Tržišta životnog osiguranja u Severnoj i Latinskoj Americi, zajedno sa karipskim tržištem, učestvuju sa oko 29 procenata u ukupnoj premiji životnog osiguranja na svetskom nivou. SAD tržište je, svakako, najveće na kontinentu, ali ipak nekoliko drugih tržišta raste brže nego SAD tržište .

Prvo društvo za osiguranje života u Sjedinjenim Američkim Državama osnovano je 1759. godine. Ovo društvo i danas posluje, te se smatra najstarijim društvom koje se bavi osiguranjem života u svetu. Inače prvo udruženo društvo za osiguranje života u Sjedinjenim Američkim Državama je osnovano 1835. godine pod nazivom "New England Life".

Na zakonodavnom planu problematika osiguranja je u nadležnosti država članica. Središnja figura u regulaciji delatnosti osiguranja je poverenik osiguranja, koji se u nekim državama naziva i vrhovni nadzorni organ osiguranja. Ovaj organ se stara o sprovođenju zakona o osiguranju i vrši opšti nadzor nad poslovanjem. Imenuje ga guverner države. Svi poverenici su udruženi u Nacionalno udruženje poverenika osiguranja (Nacional Association of Insurance Commissioners – NAIC). Ovo udruženje postoji od 1871.godine. Na nivou NAIC-a razmenjuju se informacije i koordiniraju se aktivnosti. Tokom 1989.godine, NAIC je ustanovio minimalne standarde finansijske regulative država, a 1990.godine ustanovio sistem NAIC-ovih potvrda državne regulacije.Svako lice ima neograničeni interes za osiguranjem vlastitog života i može preneti interes za osiguranje na drugoga. Znači, ne postoji zakonsko ograničenje iznosa osiguranja koji lice može zaključiti na nečiji život i ne postoje zakonska ograničenja u pogledu imenovenja korisnika. U pogledu interesa za osiguranjem, kada osiguranje zaključuje neko drugo lice, a ne lice o čijem se životu radi, problem se rešava tako što je obavezan pristanak tog lica. U zakonodavstvima nekih država se pravi izuzetak kod supružnika, tako da oni mogu osiguravati jedan drugog bez međusobnog pristanka.

Svi ugovori osiguranja života, u praksi, mogu se podeliti na dve vrste: one koji pružaju samo osiguranje života (osiguranje na određeni rok) i one koji uključuju element štednje ili investicija, koji nazivamo gotovinske polise. Na osnovu ovog sistema podele, proizvodi osiguranja života se dele na:

• osiguranje na određeni rok,

• doživotno osiguranje,

• darovno osiguranje,

• univerzalno osiguranje života,

• prilagodljivo osiguranje života,

• promenljivo osiguranje života.U osiguravajućoj praksi zastupljeni su i neki posebni oblici osiguranja života, koje svakako treba spomenuti. To je osiguranje života za otplatu hipoteke. Radi se o takvoj vrsti osiguranja koja obezbeđuje da će se nastaviti plaćanje hipoteke u slučaju smrti lica koje ima ovu obavezu. U polisi se postepeno smanjuje iznos osiguranja tokom trajanja hipoteke , a ako ugovarač osiguranja otplati hipoteku, polisa ističe bez vrednosti u isto vreme kada je i nestala potreba za zaštitom. Interesantno je pomenuti i polisu za osiguranje dece. Ova polisa u stvari predstavlja upotrebu osiguranja života u investicione svrhe, a cilj je obezbeđenje troškova školovanja dece. Polisa se izdaje na nominalnu vrednost, ali se ona automatski povećava (obično pet puta), sa navršenjem punoletstva – dvadesetprvom godinom života.Polise osiguranja života u Sjedinjenim Američkim Državama imaju povoljniji poreski tretman na dva načina. Kao prvo, iznos obaveze prema korisniku prilikom smrti osiguranika u načelu se ne uključuje u oporezivi dohodak. Isto tako, ugovaraču se ne oporezuje ostvareni dohodak koji je ostvaren naplatom životnog osiguranja.

Gotovo 250 godina nakon osnivanja prve kompanije za osiguranje zivota (2005. godine), oko 1.200 kompanija životnog osiguranja kreiralo je nivo premije u iznosu od gotovo 517 mlrd dolara, čime su se SAD ustoličile kao najveće tržište životnog osiguranja na svetu. Međutim, rast premije je stagnirao poslednjih nekoliko godina. Iz razloga što su proizvodi sa štednom komponentom manje profitabilni od tradicionalnih proizvoda osiguranja kao i zato što se osiguravači sve više takmiče sa bankama i zajedničkim fondovima za pridobijanje štednje klijenata, industrija osiguranja je bila pod rastućim pritiskom da posluje efikasnije i da smanji troškove. Druga posledica ove promene bila je konsolidacija sektora osiguranja kroz merdžere i akvizicije koja je rezultirala smanjenjem broja osiguravača za gotovo 50 procenata – sa 2.343 u 1988. godini na manje od 1.200 u 2005. godini .

Zbog izuzetno velikog tržišta, većina osiguravača je videla velike mogućnosti za rast u SAD-u. Međutim, usporavanje stope rasta u poslednjoj deceniji, zajedno sa problemima profitabilnosti koje su iskusila pojedina osiguravajuća društva, vodili su ka ponovnoj proceni međunarodnih šansi i mogućnosti. Međunarodni nteresi SAD osiguravača dramatično su porasli.

Osim navedenih, razlozi za ulazak američkih osiguravača na strana tržišta su: (1) osećaj da je američko tržište zrelo, (2) atraktivne stope rasta na brojnim prekomorskim tržištima, (3) potraga za profitabilnijim poslovima i (4) rastuća konkurencija na domaćem tržištu. Osim toga, oko 10% kompanija životnog osiguranja u SAD-u kontrolišu vlasnici iz drugih zemalja kao što su Kanada, Francuska, Holandija, Švajcarska i Velika Britanija.

Tržišni pokazatelji

Pojedinci kupuju polise životnog osiguranja sa namerom da, nakon smrti, svojim naslednicima obezbede finansijsku sigurnost. Mnogi proizvodi životnog osiguranja, takođe, dozvoljavaju vlasnicima polisa da akumuliraju štednju koju mogu da koriste u vreme kada im zatreba. Većina američkih porodica zavisi od životnog osiguranja da bi obezbedila ovaj vid ekonomske zaštite. 78 procenata stanovništva poseduje neku vrstu životnog osiguranja (prema podacima iz 2004. godine).

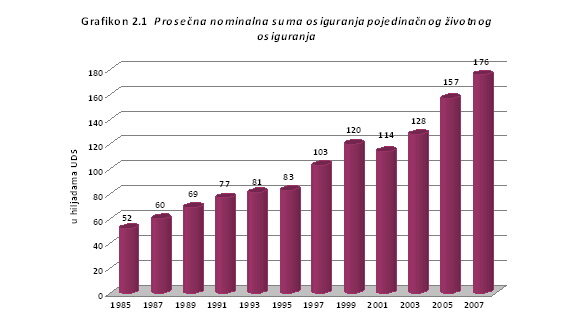

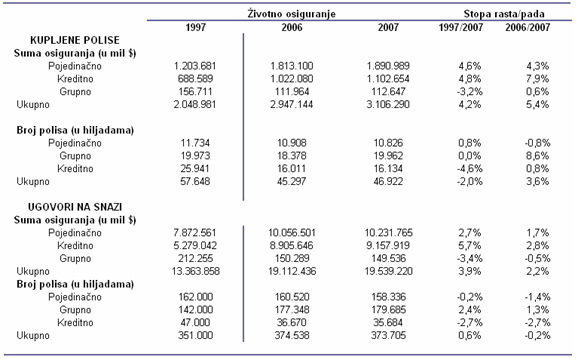

Amerikanci su kupili 3.1 biliona dolara osiguravajućeg pokrića u 2007. godini, 5 procenata više nego u 2006. Do kraja 2007. godine ukupna suma životnog osiguranja u Sjedinjenim Američkim Državama dosegla je nivo od 19.5 biliona dolara, što znači porast od 2 procenta u odnosu na 2006. godinu.

Proizvodi životnog osiguranja i sistemi distribucijeSve do kasnih sedamdesetih, većina proizvoda životnog osiguranja u SAD mogla se okarakterisati ili kao doživotno životno osiguranje (whole-life insurance) ili kao osiguranje na odredjeni rok (term insurance). Poslednje tri decenije su svedoci eksplozije novih proizvoda osiguranja kao i inovativnih pogodnosti koje pružaju ti proizvodi. Većina novih proizvoda transferiše više investicionog rizika na vlasnike polisa, ali im istovremeno pruža mogućnost da ostvare veće stope povrata, odnosno prinosa, kao i povećanu fleksibilnost .

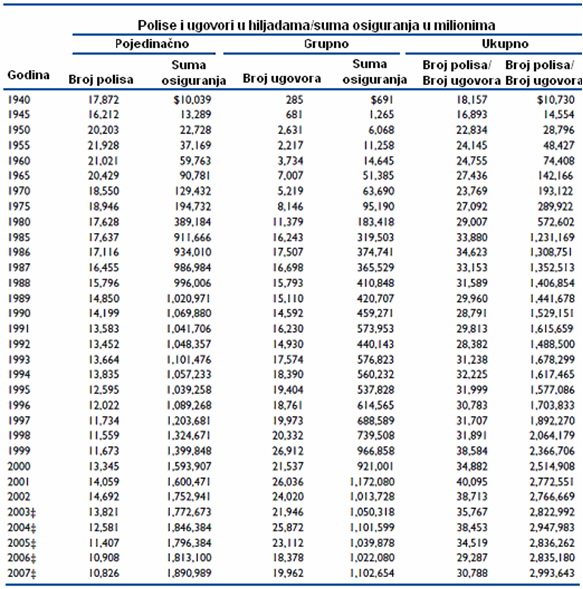

Sistemi distribucije koje koriste američke osiguravajuće kompanije su, takođe, u previranju. Agenti i brokeri još uvek učestvuju sa oko 90 procenata u ukupnoj prodaji životnog osiguranja. Medjutim, situacija sa rentnim osiguranjem je drugačija. Prodaja ove vrste osiguranja prvenstveno se odvija preko finansijskih kompanija i banaka. Takođe, osiguravajuće kompanije konstantno eksperimentišu sa alternativnim sistemima distribucije zbog visokih troškova i niske produktivnosti agenata osiguranja.Tabela 2.1 Broj ugovora životnog osiguranja u Sjeninjenim Američkim Državama

Izvor: ACLI Life Insurance Book (2008), Chapter 7, Life InsuranceTri vrste polisa životnog osiguranja dominiraju tržištem. Individualno osiguranje namenjeno je posebno svakom pojedincu koji želi osiguranje. Grupno osiguranje je namenjeno grupi kao celini poput zaposlenih u nekoj kompaniji ili članova neke organizacije. Kreditno osiguranje garantuje plaćanje nekog duga kao što je hipoteka ili neka druga pozajmica u slučaju da osiguranik premine i može biti kupljena na individualnom i grupnom nivou .

Pojedinačno životno osiguranje

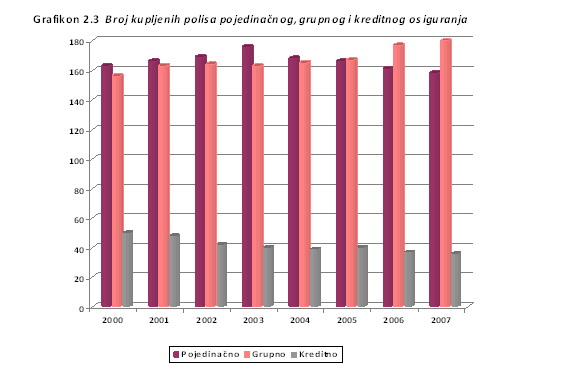

Pojedinačno životno osiguranje je najčešće korišćena forma životnog osiguranja – učestvuje sa 52 procenta u ukupno prodatim polisama životnog osiguranja. Uglavnom se kupuju preko agenata za prodaju životnog osiguranja. Iako se ova vrsta životnog osiguranja u principu koristi za porodičnu zaštitu, takodje se široko koristi za potrebe kompanija. Kompanija može kupiti polisu životnog osiguranja da bi se mogla zaštiti od ekonomskog gubitka usled smrti vlasnika ili ključnog zaposlenog.

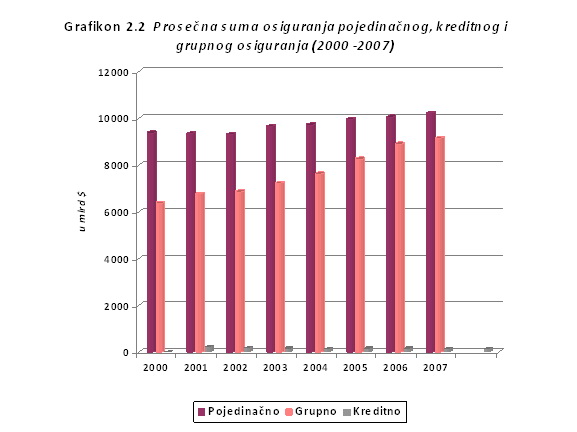

Visina osiguravajućeg pokrića po osnovu pojedinačnih polisa životnog osiguranja dostigla je nivo od 10 biliona dolara na kraju 2007. godine i imala je rast po prosečnoj godišnjoj stopi od 3 procenta od 1997. godine kada je iznosila 7.9 biliona .

Pojedinačne polise životnog osiguranja nude dva osnovna vida zaštite: pokriće određenog perioda u životu pojedinca ili pokriće tokom čitavog njegovog života.

Izvor: ACLI Life Insurance Book (2008), Chapter 7, Life Insurance

Vrste polisa pojedinačnog životnog osiguranja• Životno osiguranje na određeni rok - od ukupno kupljenih pojedinačnih polisa životnog osiguranja u 2007. godini, 45 procenata ili 5 miliona dolara se odnosilo na životno osiguranje na određeni rok. U odnosu na ukupnu sumu osiguranja po osnovu individualnog životnog osiguranja, životno osiguranje na određeni rok učestvuje sa 72 procenta i iznosi 1.3 biliona dolara.

• Doživotno životno osiguranje - u Sjedinjenim Američkim Državama postoje četiri vrste polisa doživotnog životnog osiguranja. To su obično životno osiguranje, univerzalno životno osiguranje, varijabilno životno osiguranje i univerzalno-varijabilno životno osiguranje. U 2007. godini prodaja ove vrste polisa životnog osiguranja učestvovala je sa 55 procenata u ukupnoj prodaji pojedinačnih polisa životnog osiguranja, odnosno sa 28 procenata u ukupno fakturisanoj sumi osiguranja.

• Participativno i neparticipativno osiguranje -polise tradicionalnog doživotnog osiguranja ili osiguranje na određeni rok mogu biti kupljene na participativnoj ili neparticpativnoj osnovi. Participativna polisa dozvoljava vlasniku polise da učestvuje u dobiti osiguravajuće kompanije. Sa ovom vrstom životnog osiguranja, vlasnik polise prima godišnju dividendu koja reprezentuje deo premije koji nije potreban kompaniji za isplate osiguranih suma korisnicima osiguranja, povećanje rezervi ili pokriće administrativnih troškova. Ćetiri petine pojedinačnih polisa životnog osiguranja koje su kupljene u 2007. godini su neparticipativnog karaktera (1.9 biliona dolara, odnosno 79%) .

Otkazivanje ugovora o osiguranju

Vlasnici polisa imaju različite razloge za okončavanje njihovih ugovora – ponekad koriste gotovinsku vrednost da bi izmirili hitne finansijske obaveze ili da bi postigli dugoročne ciljeve. Stope dobrovoljnog okončanja polise od strane vlasnika polisa značajno variraju među životnim osiguravačima. Zavise od brojnih faktora, uključujući i vrste izdatih polisa kao i odnos novih polisa prema onima koje su ranije izdate.

Tokom poslednjih 10 godina, stopa dobrovoljnog okončanja individualnog životnog osiguranja je opadala dostižući nivo od 6.4 % u 2007. godini.

Kompanije životnog osiguranja stalno traže nove načine da smanje broj okončavanja ugovora o osiguranju. Na primer, trening agenata se fokusira na realističnu identifikaciju klijentovih potreba za životnim osiguranjem i pažljivu analizu upotrebe porodičnog dohotka na kupovinu osiguranja. S obzirom da je stopa dobrovoljnog prekida ugovora učestalija kod polisa sa izuzetno viskom gotovinskom vrednošću, kompanije zahtevaju da se pozajmice koriste samo u izuzetnim hitnim slučajevima kao i da se vrate u propisanom roku .

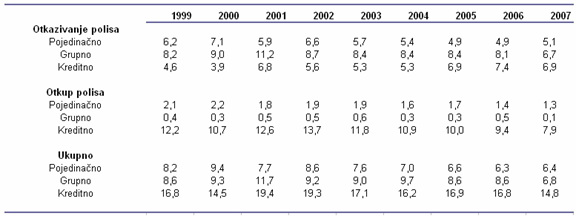

Tabela 2.2 Stope dobrovoljnog okončavanja ugovora o životnom osiguranju (u%)

Izvor: ACLI Life Insurance Book (2008), Chapter 7, Life Insurance

Naknade za slučaj nesposobnosti za rad - osim sume osiguranja koja se ispalaćuje u slučaju smrti osiguranika, mnoge polise životnog osiguranja pružaju mogućnost isplate naknade u slučaju trajne ili privremene nesposobnosti za rad osiguranika.

Grupno životno osiguranje

U 2007. godini grupno životno osiguranje učestvovalo je sa 48 procenata u ukupno prodatim polisama životnog osiguranja što je značilo porast od 8 procenata u odnosu na prethodnu godinu. Na kraju 2007. godine grupno životno osiguranje proizvelo je 9.2 biliona dolara sume osiguranja, 3 procenta više nego godinu dana ranije .

Polise grupnog osiguranja mogu da obezbede koristi (naknade) i izvan životnog osiguranja na određeni rok. Zaposleni mogu da zadrže osiguravajuće pokriće i nakon penzionisanja direktnim plaćanjem premija osiguravaču. Mnoge polise nude i naknadu za nadživljenje, odnosno mugućnost plaćanja mesečne naknade bračnom drugu zaposlenog koji je preminuo pre penzionisanja. Plaćanje naknade se može produžiti do kraja života ili do trenutka kada naknade socijalnog i penzijskog osiguranja postanu dostupne, ali prestaju u slučaju da navedeno lice ponovo stupi u brak. Mogućnost isplate naknada izdražavanoj deci u slučaju smrti osiguranika, je takođe dostupna. Visina ovih naknada se može kretati u iznosu koji je 3 do 10 puta veći od osiguranikove godišnje plate.

Kao i pojedinačne polise životnog osiguranja, i ove polise mogu biti kupljene na participativnom ili neparticipativnom osnovu. Većina polisa grupnog životnog osiguranja su neparticipativnog karaktera ( 95%, odnosno 1.1 bilion dolara). Dobrovoljno okončanje ove vrste ugovora palo je na 6.8% sa 8.6% u prethodnoj godini.

Kreditno životno osiguranje

Kreditno životno osiguranje isplaćuje ostatak duga na kredit koji je odobren na rok od 10 godina ili kraći, ukoliko osiguranik umre pre potpune otplate duga. U 2007. godini kreditno životno osiguranje iznosilo je 150 biliona USD, što je za 1% manje u odnosu na prethodnu godinu .

Kod ove vrste osiguranja osigurana suma vremenom opada – kako osiguranik otplaćuje svoj dug. Ovakvim ugovorima se štiti porodica osiguranika-dužnika kao i sam poverilac. Životni osiguravači prodaju kreditno osiguranje preko kreditora kao što su banke, kreditne unije, finansijske kompanije i trgovci.

Kao i druge polise životnog osiguranja, i ove polise mogu biti kupljena na participativnoj ili neparticipativnoj osnovi. Od ukupno emitovanih polisa kreditnog osiguranja u 2007. godini, 84% ili 94 mlrd USD je bilo neparticipativnog karaktera.

Izvor: ACLI Life Insurance Book (2008), Chapter 7, Life Insurance

Izvor: ACLI Life Insurance Book (2008), Chapter 7, Life Insurance

Tržišni problemi

Industrija životnog osiguranja u SAD suočava se sa bezbroj značajnih pitanja i problema. Pritisci na jačanje korporativnog risk menadžmenta nastavljaju da rastu, dok osiguravači traže nove kompetitivne prednosti a regulatori insistiraju na jačem finansijskom monitoringu. Ispod je predstavljeno nekoliko ključnih pitanja i problema američkog tržišta .

Finansijska modernizacija: Akt iz 1999. godine pod nazivom Gramm-Leach-Bliley Act dramatično je redukovao barijere koje se odnose na integraciju američkih finansijskih institucija. Gotovo sedam prethodnih decenija, banke su bile ograničene po pitanju emitovanja hartija od vrednosti, te prodaji finansijskih proizvoda i proizvoda osiguranja, i vice versa.

Zakon je nastojao da modernizuje finansijske usluge i njihovu regulaciju uspostavljanjem jasnijih granica regulatornih organa, povećavanjem izbora potrošača dozvoljavanjem svakom finansijskom sektoru da nudi proizvode drugih sektora, redukovanjem sporova i obezbeđivanjem konzistentnije regulacije. Mnogi su očekivali da će, kao posledica toga, doći do brojnih i velikih merdžera i akvizicija koji bi vodili ka stvaranju velikih finansijskih konglomerata koji bi nudili pun spektar finansijskih proizvoda i usluga. Međutim, do danas se tako nešto nije dogodilo iako nekoliko kompanija ipak jeste ušlo u proces merdževanja i akvizicije. Na primer, 2004. godine kompanija Manulife Financial Corporation se spojila sa kompanijom John Hancock Financial Services (posao vredan 11mlrd $). U 2005. godini MetLife je kupio Travelers Insurance Company, Travelers Life and Annuity kao i Citi Insurance International iz Citigroupe-a za 11.8mlrd $ dok se Lincolm National 2006. godine spojio sa Jefferson-Pilot kompanijom (posao vredan 7.3mlrd $). Takođe, važno je napomenuti i da prodaja polisa rentnog i životnog osiguranja od strane banaka sve više raste.

Regulatorna pitanja: McCarran-Ferguson akt iz 1945. godine odredio je da se regulacija sektora osiguranja u SAD-u odvija na nivou sveznih država, pre nego na federalnom nivou. Međutim, nekoliko osiguravača, vladinih zvaničnika i potrošača zastupali su uspostavljanje federalne regulacije. Oni tvrde da ni interesi osiguravača ni klijenata ne mogu biti zadovoljeni uz postojanje fragmentirane supervizije koja se razlikuje od države do države kao i to da bi globalizovano finansijsko tržište imalo više koristi od kohezivnijeg regulatornog pristupa.

Reforma zdravstvenog osiguranja: Poslednje dve decenije, američki sistem zdravstvene zaštite bio je pod udarom rastućih troškova. Poznato je da SAD troše na zdravstvenu zaštitu više nego bilo koja druga nacija odvajajući za to više od 1/7 ukupnog nacionalnog autputa. Istovremeno, oko 45 miliona Amerikanaca nema zdravstveno osiguranje.

Postojali su brojni predlozi za promenu sistema, ali nijedan od tih predloga nije dobio odobrenje Kongresa te stoga nije ni došlo do značajnih promena postojećeg sistema. Sa starenjem stanovništva i sve više građana koji apliciraju za javno finansiranu zdravstvenu zaštitu (Medicare), fiskalno opterećenje bi moglo postati glavna prepreka za ostvarenje snažnog ekonomskog rasta.

Naglasak na finansijskoj stabilnosti: Tokom kasnih osamdesetih i devedesetih godina, nekoliko životnih osiguravača suočilo se sa problemima nesolventnosti što je uticalo na druge osiguravače da poboljšaju svoje finansijske pozicije i stave naglasak na finansijsku stabilnost. Finansijska stabilnost kompanije sada predstavlja faktor prodaje koji je za mnoge potrošače podjednako važan kao i visina premije i ostali troškovi vezani za kupovinu i držanje polise. Dakle, kupci se okreću ka osiguravačima koji imaju vrhunski rejting i besprekornu finansijsku snagu.

Implementacija RBC modela (risc-based-capital): Događaji navedeni u prethodnom pasusu bili su značajan faktor koji je uticao i na regulatore da se priklone ideji „kapitala baziranom na riziku“ (RBC). Konceptualno, zahtevi RBC modela primarno se oslanjaju na procenu investicija osiguravača i preuzetog rizika. Što je veći iznos rizika koji osiguravač preuzme na sebe, veći je i iznos kapitala koji se od njega zahteva. Kritičari ovog modela izražavaju zabrinutost da formula stavlja preveliki naglasak na kratak rok što smatraju nepodesnim u odnosu na dugoročnu prirodu poslova životnog osiguranja kao i obaveza osiguravača.

Tabela 2.3 Kupovina životnog osiguranja u SAD-u (po godinama)

Izvor: ACLI Life Insurance Book (2008), Chapter 7, Life Insurance

preuzmi

seminarski rad u wordu » » »

Besplatni Seminarski Radovi