OSTALI SEMINARSKI RADOVI

IZ OSIGURANJA: |

||||||||||||||||

|

||||||||||||||||

TAKAFUL – ISLAMSKO OSIGURANJE

Ljudi su kroz historiju u teškim situacijama putem raznih oblika udruživanja sredstava pomagali jedni drugima. Jedan od oblika udruživanja sredstava poznat je i kao osiguranje. Općenito govoreći, osiguranje je kroz razne vidove prisutno u životu svakog pojedinca i društva. Kada govorimo o ulozi i funkciji osiguranja kao institucije koja nadoknađuje štete usljed ostvarenih različitih rizika, tada prevenstveno mislimo na jedan, uvjetno govoreći, sveobuhvatni opseg zaštite koja se najviše ogleda u ekonomskom segmentu društva i pojedinca.Danas je mnogo situacija u kojoj smo obavezni imati policu osiguranja. Tako, naprimjer, posjedovanje vlastitog vozila povlači za sobom obaveznu policu od autoodgovornosti ili kasko ukoliko je riječ o novom vozilu, policu putničko zdravstvenog osiguranja za odlazak u inozemstvo ili na hadž i umru, a želja za boljom i sigurnijom materijalnom budućnošću zahtijevat će policu životnog osiguranja, jer su fondovi penzionog osiguranja nedostatni. Zbog toga, pored ostalog, možemo slobodno reći da je osiguranje institucija koja, pored banaka, snažno podržava ekonomski razvoj i blagostanje društva, a s druge strane predstavlja i vrlo efikasan oblik finansijske zaštite. Tako ćemo u ovom seminarskom radu predstaviti kratak historijski pregled tekafula (islamskog modela osiguranja) te racionalan stav u vezi s pitanjem osiguranja uopće. U glavnom dijelu ćemo se osvrnuti na koncept osiguranja u Islamu, principe, kao i spektar proizvoda koji se nude u Islamskom osiguranju. Završni dio je fokusiran na mogućnost primjene Takafula u BiH, gdje smo predstavili određene pokazatelje koji mogu biti značajni za uvođenje Islamskog osiguranja u BiH, kao i za njegov opstanak, i uspješan razvoj.

Historijski pregled razvoja islamskog osiguranja

lako je teško precizno odrediti početak prakse osiguranja u islamu, možemo ipak zaključiti na osnovu današnjeg islamskog modela osiguranja da se osiguravajuća praksa u svojoj originalnoj prirodi praktikovala i prije pojave islama, a zatim se postepeno razvijala do same polovine 19. vijeka kada je islamski pravnik Ibn Abidin obrazložio koncept, značenje i objelodanio pravni stav u vezi sa takvom praksom. Prof. Billah, u svojoj knjizi "Islamsko pravo u trgovini i finansijama" (Islamic law of trade and finance) navodi šest razvojnih etapa islamskog osiguranja:

Doktrina „Akilah“

U drevnim Arapskin plemenima bila je ustaljena praksa da, ako neki član plemena bude ubijen od strane člana drugog plemena, nasljednicima žrtve bude isplaćena cijena krvi kao konpenzacija od strane bližih rođaka ubice. Ti bliži rođaci ubice, zvani „Aquilah“, su morali platiti cijenu krvi u ime ubice.

U nekim značajnim enciklopedijama navode se činjenice da priroda osiguranja upravo potječe iz praktikovanja doktrine "Akile". Prema Dr Muhammad Muhsin Khan, riječ "akila" znači "Asaba", što u osnovi označava očeve rođake. Centralna ideja doktrine Akile među starim arapskim plemenima bila je ta da svako pleme bude spremno učestvovati u novčanoj donaciji porodici u slučaju ubistva člana drugog plemena. Ta spremnost arapskih plemena na uzajamno pomaganje značila je finansijsku sigurnost života unesrećenih usljed iznenadne smrti ili nekog drugog velikog štetnog događaja. Nadalje neki u toj spremnosti vide sličnost sa premijama u današnjoj osiguravajućoj praksi.

Sistem osiguranja za vrijeme Poslanika a.s.

Praktikovanje jednog oblika osiguranja u vremenu Poslanika, a.s., možemo vidjeti u tekstu hadisa i primjenjivosti Medinskog ustava. Kao prvo, Poslanik, a.s., prihvatio je dotadašnju praksu doktrine akile. Ebu Hurejre, r.a., prenosi nam slučaj da su se jednom dvije žene iz plemena Huzeil posvađale. Jedna drugu je pogodila kamenom, ubivši i nju i njenu bebu u stomaku. Nasljednici žrtve iznesoše slučaj pred Poslanika, a.s., koji presudi da nadoknada za ubijenu bebu u stomaku bude rob, čovjek ili žena, a nadoknada za ubijenu ženu bude novac koji će se sakupiti od strane očevih rođaka ubice (tj. putem doktrine "akile").Drugu činjenicu postojanja sistema osiguranja za vrijeme Poslanika, a.s., predstavlja Medinski ustav i njegova primjenjivost u prvoj zajednici muslimana. Medinski ustav, između ostalog, navodi da će, doseljenici Kurejšije biti odgovorni za svoje riječi i uzajamno će plaćati cijenu krvi, zatim osigurati oslobađanje svojih zarobljenika putem otkupnine. Takvo uzajamno djelovanje među vjernicima treba biti shodno principima prepoznatljivog dobročinstva, pravde i odgovornosti. Slične odredbe bile su i za sljedeća plemena: Benu Auf, Benu Harith, Benu Jasham, Benu Nejjar, Benu Amr, Ibn Auf, Benu Nabit i Benu Aus. U drugom navodu Medinskog ustava se kaže: "Vjernici neće ostaviti ni jednog svog člana pod teretom teških obaveza a da za njega ne plate, iz osjećaja dobročinstva, bilo otkup ili cijenu krvi."

Shodno navedenom tekstu Medinskog ustava, mogu se prepo¬znati tri načina uzajamnog potpomaganja među muslimanima:

a. praksa plaćanja nadoknade ("diyah") ili praksa plaćanja cijene krvi putem doktrine Akile, tj. bližih rođaka ubice nasljednicima žrtve radi pravnog rasterećenja ubice;

b. praksa plaćanja otkupnine ("fidyah") s ciljem oslobađanja zarobljenika. ;

c. drugi načini socijalnog osiguranja, kao što se navodi u Članu 4-20a Medinskog ustava: da će zajednica biti odgovorna uspostaviti uzajamni fond sa uzajamnim razumijevanjem u cilju pružanja neophodne pomoći potrebnima, bolesnima i siromašnima.

Sistem kasame

Treći oblik praktikovanja isplate nadoknade bližnjim rođacima ubijenog, u slučaju da se ubica ne može pronaći, kao i u slučaju nedovoljnosti uvjerljivih dokaza. U praksi se desio slučaj da je jedan musliman ubijen, i kada se nije moglo doći do jasnih dokaza o počiniocu ubistva, Poslanik, a.s., zatražio je da se izvrši istraživanje kako bi se otkrio ubica. Kad su ashabi rekli da nemaju dokaza, Poslanik ih upita: "Šta ako se i Jevreji zakunu da ga nisu ubili?" oni odgovoriše: "Mi ne možemo prihvatiti njihovu zakletvu." Tad Poslanik, a.s., plati cijenu krvi u vrijednosti 100 kamila iz uzajamnog fonda.

Praksa ashaba Poslanika Muhameda a.s.

Procvat i daljnji razvoj osiguravajuće prakse može se prepoznati u drugoj polovini perioda vladavine halife Omera, r.a. Tokom njegove vladavine, Vlada islamske države je ohrabrivala zajednicu muslimana da praktikuju doktrinu Akile. Halifa Omer, r.a., naredio je da se sačine spiskovi bogatih muslimana u raznim mjestima tadašnje islamske države koji će biti obavezni na uzajamnu pomoć i kooperaciju kako bi na taj način novčano platili cijenu krvi za nekog iz svog plemena koji bi počinio ubistvo ili nanio štetu drugom plemenu.

Sistem osiguranja u periodu od 14. - 17. stoljeća

U periodu između 14. i 17. stoljeća veoma aktivan oblik osi¬guranja bio je u lukama Malabar i Kini, poznat kao Sufijska korporacija Kazerunija (Sufi order of the Kazeeruniyya). Ova korporacija predstavijala je oblik kompanije pomorskog putničkog osiguranja. Ovaj oblik osiguranja bila je povezana sa mezarom Ebu Ishaka Ibrahima ibn Šarijaha, čiji se blagoslov (Barakah) smatrao kao zaštita od opasnosti u toku pomorskog putovanja. U praksi je to izgledalo na sljedeći način: nakon što se trgovac ukrca na brod prema Kini ili Malabaru, on potpisuje zapisnik specificirajući dogovoreni iznos koji će platiti Korporaciji u slučaju sigurnog dospijeća na određenu destinaciju. Prije isplovljavanja broda, agent s nalogom dolazi na brod i prikuplja iznose od svih putnika. U slučaju neplaćanja dogovorenog iznosa, Korporacija neće snositi nikakve finansijske gubitke za vrijeme putovanja trgovca, osim u slučaju da je Korporacija jedan od suvlasnika broda. Korporacija Kazerunija postojala je skoro do početka 17. stoljeća kad se ugasila, vjeruje se, kako usljed opadanja duhovnosti blagoslova Ebu Ishaka tako i usljed pojave osiguravajućih kompanija iz Evrope, koje su nudile atraktivnije alternative zaštite od rizika.

Razvoj osiguranja u 19. i 20. stoljeću

Kao što smo ranije naveli, prvi od islamskih učenjaka koji se bavio idejom osiguranja i njegovim osnovama bio je hanefijski pravnik Ibn Abidin. On je proučavao osiguranje kao pravnu instituciju, a ne kao uobičajenu praksu. Mišljenje ovog znanstvenog islamskog učenjaka otvorilo je oči mnogim muslimanima koji nisu prihvatili zakonitost osiguravajuće prakse niti su tražili mogućnosti istovjetne prakse u okvirima šerijatskih normi. Tako su njegove ideje podstakle druge muslimane da se aktivno uključe u biznis osiguranja.

Početkom 20. stoljeća, poznati islamski pravnik Muhammed Abduhu izdao je dva pravna mišljenja u periodu od 1900. do 1901. godine s kojima je legalizirao praksu osiguranja. U svom pravnom iskazu, koristio je nekoliko izvora da pokaže zašto je osiguranje života dozvoljeno. On vidi povezanost između osiguranika i osiguravajuće kuće kao Mudareba ugovor (ugovor između najmanje dvije stranke u kojem jedna stranka, nazvana vestitor osigurava kapital drugoj stranci sa sposobnostima, u cilju realizacije investicijskog poduhvata. A drugo njegovo pravno mišljenje legalizira transakciju osiguranja života na osnovu principa nasljedstva i oporuke.Prvi moderni razvoj islamskog koncepta osiguranja desio se u Sudanu i Ujedinjenim Arapskim Emiratima, i to 1979. godine, a zatim u Maleziji 1984. godine. Kulminacija inicijalnog razvoja islamskog koncepta osiguranja desila se nakon pravne odluke Evropskog vijeća za fetve o dopuštenosti uzajamnog osiguranja. U zadnje dvije dekade, zabilježena su osnivanja islamskih osiguravajućih društava (tekaful-osiguranja) u mnogim zemljama svijeta, a primarno u muslimanskim zemljama. Na dalekom istoku, kao lider razvoja tekaful-osiguranja pokazala se Malezija, koja je zajedno sa svojom centralnom bankom (Bank Negara) uvela odvojenu regulativu za islamsko osiguranje i bankarstvo. Ubrzo nakon toga, Singapur, Indonezija i Bruneji su slijedili primjer osnivanja islamskih osiguravajućih društava. Na prostoru Bliskog istoka, tekaful osiguranja razvila su se u Saudijskoj Arabiji, Bahreinu, Iranu, Kataru, Egiptu, Ujedinjenim Arapskim Emiratima, Jordanu, Kuvajtu i drugim zemljama. Pored ove dvije regije, tekaful-osiguranje se uvodi i u Evropu i Ameriku. Godišnji rast tekaful-osiguranja je oko 20%. Stoga je potencijal za pružanje usluga tekaful-proizvoda u svijetu veliki i on postaje sve veći. Danas uspješno posluju mnoga islamska osiguravajuća društva u raznim zemljama kao što su: Bahrein, Saudijska Arabija, Ujedinjeni Arapski Emirati, Sudan, Tunis, Bruneji, Bangladeš, Iran, Indonezija, Malezija, Turska, zatim Au¬stralija, Bahami, Gana, Luksemburg, Senegal, Šri Lanka, Trinidad, Velika Britanija, Sjedinjene Američke Države, Singapur i dr.

Racionalan stav u pogledu ugovora/police osiguranja

Kao prvo i vrlo važno, polisa osiguranja (životno osiguranje ili osiguranje imovine) ne znači osiguranje nečijeg života ili imovine od određene sudbine već transakciju koja će pružiti određene po¬godnosti unesrećenim ljudima u društvu. Racionalni stavovi koji stoje iza šerijatski opravdane police životnog/neživotnog osiguranja mogu se predstaviti u sljedećih nekoliko stavki:

- Polisa osiguranja predstavlja oblik sigurnosti za potomstvo i imovinu, što možemo reći da je u skladu sa sljedećim hadisom: "Zaista ti je bolje da ostaviš svoje potomstvo bogatim nego siromašnim pa da mole druge za pomoć." (Buhari)

- Polisa osiguranja također predstavlja oblik buduće materijalne sigurnosti za udovice i druge zavisne članove osiguranika. Poslanik, a.s., podsticao je brigu i pružanje sigurnosti za udovice i siročad, kao što je i kazao u sljedećem hadisu: Svako onaj ko se brine i pomaže udovici i siromašnim, liči na borca na Allahovom putu i onom koji posti danju a ibadeti noću..." (kao i drugi hadis gdje kaže: Ja i zaštitnik siročeta, bićemo zajedno u Džennetu kao ova dva prsta (sastavio je Poslanik srednji i kažiprst). (Buhari)

- Polisom osiguranja pruža se također zaštita od iznenadnih i neočekivanih rizika s kojima se suoče neke osobe, što rezultira u otklanjanju teškoća na ovom svijetu. Poslanik, a.s., savjetovao je svoj ummet da otklanjaju jedni drugima poteškoće jer će biti nagrađeni za to, pa kaže: "Ko otkloni ovosvjetsku poteškoću vjerniku, Allah uzvišeni će od njega otkloniti poteškoću na Sudnjem danu." "Ko god ublaži poteškoću, Allah uzvišeni će ublažiti njemu na ovom i budućem svijetu." (Muslim)

Zaključivanjem police osiguranja čini se inicijativa ka smanjenju stope siromaštva a samim time i doprinos zajedničkom dobru i ekonomskom prosperitetu kao i komfornom životu na ovom svijetu. Uzvišeni Allah nas savjetuje da Ga molimo za udoban život, pa kaže: "...Gospodaru naš, podaj nam dobro i na ovom i na onom svijetu, i sačuvaj nas patnje u ognju." (El-Bekare, 201)

Polisa osiguranja potpomaže razvoj uzajamne solidarnosti, pomoći zaštite među članovima zajednice kao i osjećaj bratstva prema drugima. Takva uzajamna solidarnost je u pravcu pozitivnog cilja kojeg je Allah, dž.š., postavio: "Jedni drugima pomažite u dobročinstvu i čestitosti..." (El-Mai-deh, 2)

Zaključno, ali ne i posljednje, polisa osiguranja slična je ličnom angažiranju ka samoodrživoj zajednici bez suočavanja nekih velikih životnih problema, što u svakom slučaju doprinosi boljem ekonomskom blagostanju društva i njegovom napretku. Eliminacije prepreka, problema i teških situacija, a zamjena istih sa lagodnijim i komfornijim, upravo je kuranska formula života: "...Allah želi da vam olakša, a ne da poteškoće imate "(El-Bekare, 185)

Koncept osiguranja u Islamu

Uzajamna saradnja

Uzajamna saradnja je prvi princip koji Takaful promoviše u svom konceptu poslovanja. Svi ljudi, a posebno vjernici, imaju obavezu da se uzajamno pomažu i sarađuju u svim oblicima dobročinstva. Takvi akti uzajamne pomoći i saradnje trebaju se proširiti i na sve članove zajednice, a posebno na bližnje i one kojima je ta pomoć nužna (siročad, siromasi, putnici, komšije, sugrađani i dr.). Pružanjem uzajamne pomoći vodi ka duhovnom zadovoljstvu, oslobađanju od pohlepe i samoljublja, te, na kraju, zasluživanju milosti i oprosta od Uzvišenog na ovom i budućem svijetu.

Uzajamna zaštita

U prirodi svakog čovjeka je da traži zaštitu za sebe, svoje potomstvo i imovinu koju posjeduje. Zaštita predstavlja jednu od osnovnih čovjekovih potreba. Jedan od efikasnih načina zaštite pojedinca i društva je osiguranje. Putem osiguranja, pojedinac se udružuje sa svima onima koji su izloženi istim rizicima s ciljem da, na bazi uzajamnosti i solidarnosti, lakše podnese eventualne posljedice. Stoga zaštita koja se ostvaruje osiguranjem ima za rezultat materijalnu sigurnost od nastanka iznenadnih i neočekivanih događaja, te ublažavanje ekonomskih, finansijskih i drugih gubitaka. Tražiti, ali i pružati zaštitu drugim ljudima univerzalno je pravo i obaveza svakog pojedinca i društva.

Uzajamna odgovornost

Uzajamna odgovornost, kao jedan od temelja islamskog osiguranja, predstavlja jezgro i smisao njegovog praktikovanja. Potrebno je da se ona manifestuje u svakom aspektu društvenog života. Primjere praktikovanja uzajamne odgovornosti možemo naći na mnogim mjestima Kur'ana časnog i u praksi poslanika Muhammeda a.s.. Praktikovanje uzajamne odgovornosti među članovima društvene zajednice zabilježeno je i u prvom pisanom ustavu. Svaki čovjek trebao bi biti aktivni član zajednice u smislu odgovornosti, saradnje i zaštite drugih članova, a što se može ostvariti putem osiguranja.

Principi islamskog osiguranja

Principi islamskog osiguranja trebaju biti usklađeni sa osnovnim principima islamske ekonomije i finansija, odnosno moraju biti zasnovani na Šerijatu. U nastavku ukazaćemo na njegove osnovne principe:

1. Postojanje uzajamnog fonda, zasebnog od dioničarskog kapitala, u koji osiguranici doniraju, odnosno uplaćuju premiju osiguranja za željene rizike sa dobrom i čistom namjerom da zajednički doprinesu ublažavanju finansijskih gubitaka unesrećenih članova zajednice;

2. Zabrana kamate ('Ribã),podrazumijeva da cjelokupno poslovanje i svaka transakcija islamskog osiguranja mora biti slobodna od kamate u bilo kojem obliku;

3. Zabrana kockanja (Mejsir), koje uključuje svaki oblik posla u kojem novčana dobit dolazi od puke šanse, špekulacije ili nagađanja, a ne od truda i rada (npr. plaćanje malog iznosa premije očekujući veliki dobitak);

4. Zabrana neizvjesnosti (Garar), kao situacija u kojoj je nešto sakriveno od druge strane, što može izazvati osjećaj nepravičnosti i uznemirenosti, (npr. kontinuirano plaćanje premije bez bilo kakvog povrata);

5. Poštovanje principa Šerijata, pretpostavlja obavezu da ni jedan aspekt primjene islamskog osiguranja ne smije biti u suprotnosti sa principima Šerijata. Ugovor o osiguranju mora biti zaključen sa iskrenošću i čistom namjerom kako bi se ostvario željeni i očekivani rezultat od Allaha uzvišenog;

6. Poštovanje uslova partnerstva (Mudareba), po kojem svi osiguranici u

"Islamskom osiguranju, koji su platili određenu premiju osiguranja, imaju pravo participiranja u višku profita koji preostaje nakon plaćenih premija i isplaćenih šteta;

7. Poštovanje uslova investiranja (Halal), ogleda se u preduzimanju dozvoljenih (halal) investicionih i drugih poslovnih aktivnosti osiguravajućeg društva, odnosno onih koji nisu u suprotnosti sa Šerijatom;

8. Postojanje Šeriiatskog odbora jeste neophodan uslov za osnivanje i rad Takafula. Ovaj odbor ima obavezu da osigura poštovanje principa Šerijata u svim aktivnostima Takaful osiguranja.

Proizvodi islamskog osiguranja

U praksi susrećemo dvije osnovne forme osiguranja: Opći takaful ili islamsko neživotno osiguranje i Porodični takaful ili islamsko životno osiguranje. U nastavku ćemo ukratko prezentirati svaku od navedenih vrsta osiguranja.

Opći Takaful - (Islamsko neživotno osiguranje)

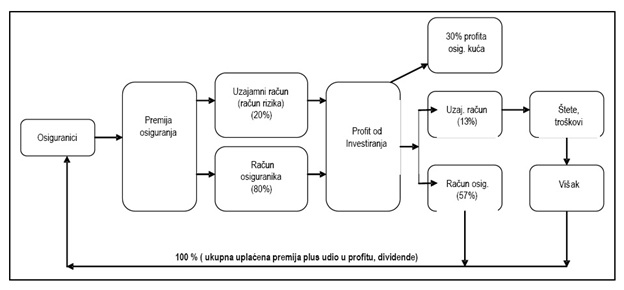

Opći takaful bazira se na uzajamnom fondu teberru' (donirati učiniti doprinos) i principu mudarabe (zajedničkog učešća u raspodjeli profita). Po ovom modelu, osiguranici zaključuju ugovor o osiguranju sa Takaful operatorom (povjerljivim upraviteljem fonda). Iznos premije osiguranika (učesnika) određuje se na osnovu vrijednosti imovine i rizika koji se želi osigurati. Na taj način, Takaful operator akumulira fond koji, od slobodnog dijela sredstava, investira u Šerijatom dozvoljene investicijske poduhvate. Profit koji se ostvari investicionim poduhvatima biće ponovo vraćen u uzajamni fond. U slučaju da neko od osiguranika doživi Štetu na svojoj imovini, osiguravajuća kuća će sa računa rizika, tj. iz uzajamnog fonda, isplatiti odštetu na osnovu visine plaćene premije, veličine štete i gubitka kojeg je osiguranik pretrpio. Međutim, u slučaju da ne bude Štetnih događaja koji premašuju iznos plaćene premije, uzajamni fond registrovaće višak naplaćene premije kao i profit od investiranja iznad iznosa isplaćenih Šteta i podijeliti ga između osiguranika i Takaful osiguravajućeg društva na osnovu prethodno dogovorenog omjera. Ugovorom Takafula osigurava se najčešće imovina koja je izložena riziku kao što su automobili, kuće, poslovni poduhvati, roba, oprema i drugo.

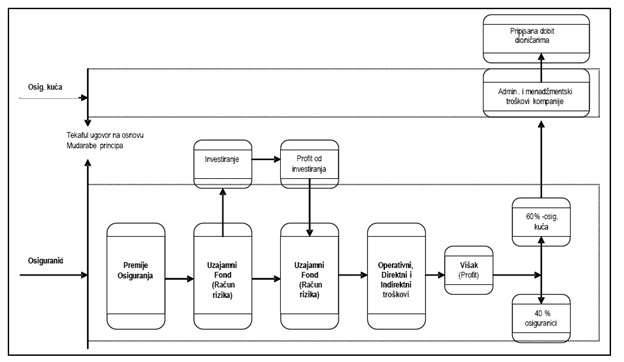

U navedenom primjeru modela Općeg Tekafula može se vidjeti generalni proces od trenutka zaključivanja ugovora o osiguranju i plaćanja premije, kao početka procesa do trenutka podjele profita/viška premije i drugih prihoda u odnosu na iznos isplaćenih šteta prema osiguranicima i drugih manipulativnih troškova. Na osnovu izračuna i procjene iznosa tehničkih rezervi, Tekaful kompanija investira slobodan iznos u profitabilne i šerijatski dozvoljene kratkoročne projekte. Investiranje generiše profitabilnost što doprinosi većem višku iznosa preko isplaćeih šteta i drugih troškova. Takav višak se dijeli na principu mudarabe, između Tekaful kompanije i osiguranika.

Vrste Općeg Tekafula:

• Osiguranje imovine od požara i prirodnih nepogoda;

• Osiguranje od nezgode (grupno, indvidualno);

• Osiguranje od nezgode za vrijeme putovanja na 'Umru',

• Osiguranje objekata u izgradnji;

• Osiguranja strojeva od loma;

• Kasko osiguranje motornih vozila;

• Osiguranje robe u transportu

• Osiguranje od provalne krađe i razbojništva;

• Osiguranje od odgovornosti;

• Osiguranje povjerenja, novca, investicija i si.

Porodični Takaful (islamsko životno osiguranje)

Porodični takaful ili islamsko životno osiguranje, u principu, označava ugovor u svrhu zaštite udovica, siročadi i drugih zavisnih članova porodice od iznenadnog gubitka muža, oca ili staratelja. Takav gubitak "glave porodice" vrlo često ima za posljedicu osiromašenje potomstva. Posebna odlika životnog osiguranja jeste ublažavanje boli nestanka staratelja za udovice i druge zavisne članove. Porodični takaful također predstavlja finansijsku transakciju, slobodnu od kamate, na principu Mudarabe, baziranu na uzajamnoj pomoći, kooperativnosti i odgovornosti prema zaštiti nemoćnih i drugih zavisnih članova unesrećenog osiguranika od neočekivanih finansijskih i materijalnih rizika. Druga dva vrlo važna postulata su da se islamsko životno osiguranje bazira i na principu oporuke i nasljedstva (Mirath i Wasiyah). To pretpostavlja da nominirani (od strane osiguranika odabrani) korisnik u slučaju smrti osiguranika nije apsolutni korisnik osiguranja. On je samo povjerilac koji će preuzeti koristi iz police osiguranja, a zatim te iste koristi distribuisati nasljednicima umrlog osiguranika na osnovu načela nasljedstva i oporuke.

Za slučaj doživljenja cijelog perioda osiguranja, osiguranik ima pravo da potražuje i da dobije cijeli iznos uplaćene premije, uvećan za pripisanu dobit ili bonuse koji se obračunavaju na osnovu principa Mudarabe, te određeni procenat dividendi shodno politici poslovanja Takaful kompanije. Međutim, ako osiguranik umre prije isteka police osiguranja, njegovi nasljednici će dobiti do tada plaćenu premiju, uvećanu za, do tada, pripisanu dobit, određeni procenat dividende, te posebnu donaciju ili pomoć iz uzajamnog fonda Takaful kompanije, koja zavisi od njene finansijske situacije.

Smrt može nastati usljed bolesti, nezgode ili nekog učinjenog nezakonitog djela osiguranika, kao što je samoubistvo. Porodični Takaful predstavlja dugoročni oblik sigurne štednje i dobar oblik budućeg investiranja u finansijski sigurniju budućnost, kako svoju tako i potomaka osiguranika. Kao razvijeni proizvod osiguranja, Porodični Takaful ima za cilj da zadovolji osiguravajuću potrebu pojedinca i njegove porodice i društva.

U navedenom primjeru modela porodičnog Tekafula možemo vidjeti generalni proces od momenta zaključivanja ugovora o osiguranju i plaćanja premije, kao početka procesa do trenutka podjele profita, viška i isplata ukupno uplaćene premije osiguranicima. U Porodičnom Tekafulu, premije osiguranja se raspoređuje na dva računa, račun osiguranika i uzajamni račun. Ponovo se taj isti iznos sjedinjava, i investira prema pravilima i struci osiguranja. Investicija generiše profit na uloženi iznos. Podjela profita vrši se između Tekaful kompanije, zatim računa osiguranika i uzajamnog računa kao što se navodi i gornjem primjeru modela. Svaki eventualni višak u kontu rizika, ili uzajamnom fondu, pripisuje se osiguranicima. Osiguranici takođe dobijaju i svoj ukupan iznos sa svog računa koji se uvećava za iznos profita od investicije. Da bi se omogućio ovakav proces, osiguranje se zaključuje na duži vremenski period od deset pa na više godina.

Posebno treba istači da investiranje akumuliranog novca životnog osiguranja mora biti profitabilno, sigurno i šerijatski dozvoljeno što će omogućiti veću korist svim ugovornim stranama. U okviru ovog koncepta nije teško zaključiti da račun osiguranika služi za akumuliranje fonda i štednje, a uzajamni račun za plaćanje odštete u slučaju smrti osiguranika.

Generalno kazano, Porodični Tekaful predstavlja dugoročnu investiciju i ličnu štednju. U slučaju smrti osiguranika prije isteka perioda police životnog osiguranja, Tekaful kompanija isplaćuje korist nasljednicima osiguranika kako slijedi :

• Ukupan iznos uplaćene premije sa računa osiguranika od dana zaključenja police do dana smrti, zatim, udio u dobiti od investiranja;

• Ostatak neplaćenih premija osiguranja koje bi osiguranik platio u slučaju da je doživio istek police, izračunatih od dana pristupanju osiguranika u osiguranje do datuma isteka police osiguranja;U slučaju da osiguranik doživi kraj police osiguranja, ukupna korist osiguraniku isplaćuje se na sljedeći način:

• Ukupan iznos plaćene premije na račun osiguranika tokom cijelog perioda osiguranja, zatim njegov udio u dobiti od profita investiranja;

• Neto višak pripisan osiguranicima, kao dodatni poklon Tekaful kompanije;

U slučaju da osiguranik želi prekinuti osiguranje nakon izvjesnog perioda, ukupna korist

osiguraniku u smislu otkupne vrijednosti police isplaćuje se na sljedeći način:

• Ukupan iznos uplaćene premije do momenta raskida ugovora o osiguranju sa računa osiguranika zajedno sa pripisanim profitom do tog momenta na osnovu uplaćene premije na ovom računu;

• Osiguranik neće dobiti nikakav povrat niti dobit iz Uzajamnog računa;

Modeli Takaful društava u svijetu

U modernom svijetu poslovanja, danas susrećemo tri osnovna modela takaful društva: mudara model ( čisti ili modifikovani) wakala i mix model. Osnova čistog mudaraba modela odnosi se da takaful operatoru pripada samo dogovoreni procentualni dio od investiranja, dok sav višak preko uzajamnog fonda vraća se osiguanicima.

U mudaraba modifikovanom modelu, takaful operator, pored procentualnog dijela od investicija, učestvuje i u višku preko uzajamnog fonda.

Wakala model se zanisva na naknadi koju Takaful operator naplaćuju prilikom zaključenja svake police, investicije i višaka iz uzajamnog fonda.

Optimalni model i model koji se danas najviše koristi u svijetu jeste mix model između mudarabe i wakale. Centralna ideja ovog modela jeste čista segregacija između osiguranika i dioničara fonda, kao kompanije operatora čije je uloga da upravlja premijskim fondom u ime njih. Shodno tome, Takaful kompanija ima dva fonda: diničarski fond i premijski tj. uzajamni fond. Tako se u ovom modelu, Wakala model koristi se za aktivnosti preuzimanja rizika, a Mudaraba za investicije fonda.

Mogućnost primjene Takafu-a u BiH

Prijedlog za razvoj Tekaful-a u BiH

Cilj ovog prijedloga jeste da se izvrši analiza tržišta osiguranja i njegovog okruženja da bi se podstakao interes i privuče međunarodni partner koji će da osnuje osiguravajuću kompaniju koja se bazira na Takaful-u u Bosni i Hercegovini.

Poslovno okruženje u BiH

U vrijeme uvođenja i razvoja demokratije u BiH, koncepta civilnog društva i tržišne ekonomije, ali zasnovanog na modernoj zakonskoj regulative pravnih lica i javnih kompanija, donešen je novi zakon o Osiguranju lica i imovine. Postoje dvije glavne distinkcije ovog novog zakona; prva je ta što je novi zakon za osiguravajuće kompanije usklađen sa regulativom modernog evropskog zakona o osiguranju, i druga je ta što je ovaj zakon objedinio tržište osiguranja dva glavna entiteta u državi.

Poslovno okruženje u BiH postaje bolje, sigurnije, naklonije za nove biznise. Svake godine, noviji investicijski poduhvati postaju veći, lokalno i na međunarodnom nivou. Izgradnja autoputeva, hidroenergetskih centrala, razvoj turizma, stabilno političko okružeje, zaštita zakonom, i ostali slični investicijski projekti čine BiH veoma atraktivnim odredištem za buduće investicije.

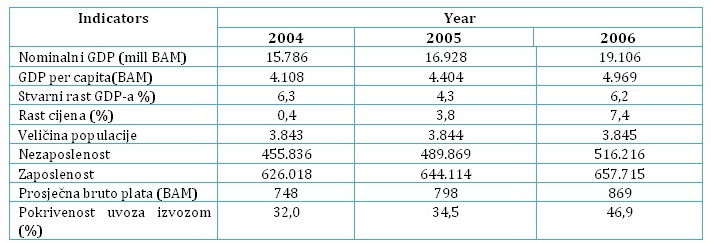

Makroekonomski indikatori:

Finansijski sektor

Ukupna imovina finansijskih institucija u finansijskom sektoru u 2006 godini je bila 9,65 milijardi EUR-a, i stastojala se iz sljedećih udjela: banke 80,69%, investicijski fondovi 8,23%, lizing kompanije 4,57%, sektor osiguranja 4,73% i mikrokreditne organizacije 2,77%

Pregled tržišta osiguranja:

Vrijednost premije

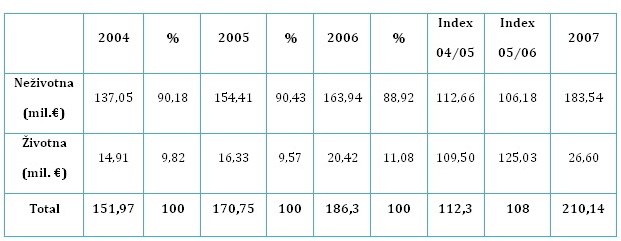

Prosječni porast premija kroz 2002-2005 godinu je 9,25%. Međutim u 2007 godini porast premija je bio 15%. Zbog toga postoji i dalje veliki potencijal u obje vrste osiguranja (životna i neživotna). Sljedeća tabela pokazuje vrijednost premije kroz godine:

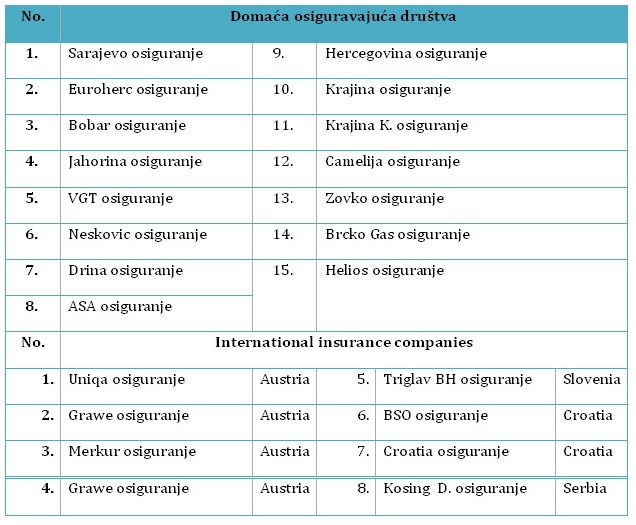

Ključni igrači na tržištu osiguranja

Ključni igrači u neživotnim osiguranjima su Sarajevo osiguranje d.d., BSO, Croatia, Euroherc, Triglav, Uniqa, itd. S druge strane ključni igrači u životnim osiguranjima su Grawe, Merkur, Croatia, BSO itd.

Veličina tržišta

Ukupna populacija u BiH je oko 3,8 miliona, dok je bošnjačka (većinski muslimanska) populacija oko 2 miliona. Predpostavlja se da od ovih 2 miliona nisu svi u potpunosti posvećeni vjernici tako da se potencijal tržišta mora uzeti sa rezervom. Tom zakljućku doprinosi i činjecina da svijest građana BiH o važnosti osiguranja, bilo da se radi o tradicionalnom ili alternativnom, nije na zavidnom nivou. Treba naglasiti da potencijalni korisnici Takafula nisu samo pripadnici islaske vjeroispovijesti, nego i svi oni koji ovaj sistem smatraju povoljnim.

Sastav proizvoda i usluga

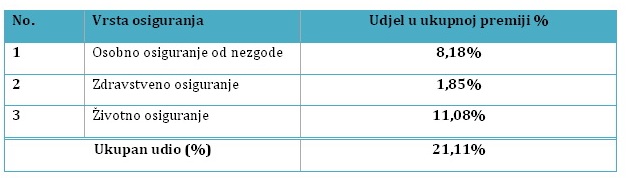

Životna osiguranja:

Kao što je očigledno, veoma je mali udio u ukupnoj premiji životnih osiguranja, stoga postoji izvrstan potencijal za povećanje i razvoj linije proizvoda životnog osiguranja. Poseban potencijal postoji u osiguranju od ozljeda, pošto postoji rastući trend svijesti o potrebi ovakvog tipa osiguranja u organizacijama i kompanijama. Iako je zdravstveno osiguranje jednim djelom pokriveno od strane države, dodatni proizvodi ovakvog tipa osiguranja i dalje imaju izraziti potencijal. Što se tiče životnog osiguranja, mnogi ljudi ne polažu mnogo nade u državne penzije i preuzimaju ozbiljne korake kako bi imali životno osiguranje jednim dijelom kao osiguranje, a drugim kao i neki vid štednje.

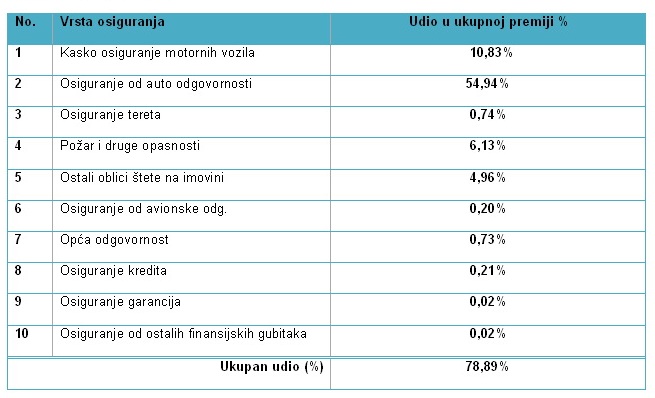

Ne životna osiguranja:

Kao što možemo vidjeti, najveći udio ima Osiguranje od auto-odgovornosti, zbog toga što je obavezno. Međutim postoji veliki potencijali u ostalim vrstama osiguranja kao što su kasko osiguranje, posebno sa povećanim brojem Lizing kompanija i ostalih finansijskih institucija koje pružaju povoljne kamate za nabavku vozila. Zaštita od požara i ostali vidovi zaštite imovine od raznih šteta također imaju znatan potencijal za napredak.

Potencijal za tržište Takafula

Pošto trenutno ne postoji nijedno osiguravajuće društvo koje posluje po principima Takaful osiguranja u BiH, potencijal što se tiče veličine tržišta je ogroman, i prostire se kroz čitavu državu. Nadalje, potencijal za Takaful osiguranje može se realistično sagledati kroz sljedeće činjenice:

• Potreba za proizvodima Takaful osiguranje je velika, zbog toga što ne postoji mogućnost u BiH nabavke takvih proizvoda koji se baziraju na principima islamskog osiguranja.

• Značajna veličina potencijalnog tržišta osiguranja u zemlji sa muslimanskom populacijom od oko 2 miliona

• Niska mogućost penetracije postojećim proizvodima osiguranja na tržištu, čini ambijent za razvoj takaful proizvoda značajnim

• Stabilan rast tržišta osiguranja u posljednjim godinama

• Atraktivni iznosi premija u 2007 godini (200 miliona EUR-a)

• Gap u tržištu osiguranja koji mogu “popuniti” proizvodi Tekaful osiguranja

• Postojanost kvalificiranog kadra i iskusnih profesionalaca

• Kooperacija i poslovni odnosi sa BBI bankom (bankom koja posluje po islamskim principima)

• Podrška, kooperacija, i sigurno tržište koje obezbjeđuje islamska zajednica BiH

Zakonska regulativa i kapitalni zahtjevi

Osiguravajuću kompaniju mogu osnovati pravno lice, pojedinci, partnerstvo sa pravnim licima ili pojedincima iz inostranstva.

Agencija za nadzor Osiguravajući kompanija može izdati licencu za osiguravajuća društva koja se bave odvojeno djelatnostima životnog i neživotnog osiguranja. Zahtjevi kapitala za osnivanje osiguravajućeg društva za životno osiguranje je: 1,5 miliona eura, a za neživotna osiguravajuća društva – 2,5 miliona eura. Za osnivanje Reosiguravajuće kompanije potrebno je 1,5 miliona eura.

Zaključak

U posljednje vrijeme, na globalnom tržištu osiguranja, razvija se koncept Takaful islamskog osiguranja. Ovim se nastoji omogućiti muslimanima-vjernicima, ali i drugim zainteresovanim korisnicima, da svoje aktivnosti u segmentu osiguranja mogu realizovati u skladu sa islamskim principima, principima islamske ekonomije i finansija, odnosno principima Šerijata. Tako je u posljednjih dvadesetak godina došlo do dinamičnog razvoja Takful osiguranja ne samo u muslimanskim zemljama. Danas u preko 27 zemalja svijeta, pored konvencionalnih, posluju i islamske osiguravajuće kuće. Dinamika rasta ovog sektora je impresivna, dostižući prosječnu godišnju stopu rasta od 20%. Mnoge poznate i ugledne osiguravajuće kuće na Zapadu u razvoju ovog segmenta osiguranja vide i svoju poslovnu šansu.

Pravnu osnovu osiguranja u islamu nalazimo u njegovim primarnim i sekundarnim izvorima. Brojni su ajeti u Kur'anu i hadisi u Sunnetu Poslanika a.s., koji ukazuju na potrebu, ali i pravnu osnovu razvoja sistema osiguranja. Njegova konceptualna osnova nalazi se u potrebi uzajamne saradnje, zaštite i odgovornosti zasnovane na osnovnim principima islamske ekonomije i finansija, odnosno Šerijata. Ovi principi iz osiguranja nastoje: eliminisati kamatu, kockanje i pretjeranu ili nesrazmjernu neizvjesnost, promovisati uzajamnost, partnerstvo, investiranje na halal način i u halal projekte, uz poštovanje Šerijata čiju primjenu kontroliše obavezni Senjatski odbor. U dosadašnjem razvoju Takaful islamsko osiguranje prošlo je kroz nekoliko razvojnih faza. Razvijeni su i specifični proizvodi ili modeli tzv. općeg ili islamskog neživotnog i porodičnog ili islamskog životnog osiguranja.

Na kraju, rezultati istraživanja ukazuju na dosadašnji dinamičan razvoj, ali i potencijale budućeg razvoja Takaful islamskog osiguranja u Evropi. Uzimajući u obzir otežavajuće okolnosti, nerazvijenost domaćeg tržišta osiguranja, ali i šanse za njegov razvoj, možemo zaključiti da postoji prihvatljiv tržišni potencijal za razvoj Takaful islamskog osiguranja na finansijskom tržištu Bosne i Hercegovine.

LITERATURAHadžić dr. Fikret, Avdić Enver, dipl. oec, Zbornik radova Ekonomskog fakulteta u Sarajevu br. 29/2009

Takvim, Rijaset Islamske Zajednice U Bosni I Hercegovini Sarajeva 1429/2008. za 2009. 1430/1431. god. po H.

Proposal for Takaful Business Opportunity in Bosnia and Herzegovina, Enver Avdić, Sarajevo, March 2008

Ma`sum, Mohd. Billal, Islamic and Modern insurance, Ilmiah publisher, Kuala Lumpur, 2003.

Mohamad, Ahmad Ibrahim, The Philosophy of Islamic Insurance – Shariah concepts and Principles, Kuala Lumpur 2002.

preuzmi

seminarski rad u wordu » » »

Besplatni Seminarski Radovi